Коды платежей необходимо указывать при оформлении платежных документов, предоставляемых организациями и индивидуальными предпринимателями в банк при перечислении налогов, сборов (пошлин), штрафов, пени, таможенных и иных платежей, различных отчислений в республиканский и местные бюджеты, во внебюджетные фонды.

Платежные документы на проведение платежей в бюджет оформляются в соответствии с законодательством <*> .

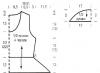

Так, в поле «Код платежа» записывается пятизначное число формата «ХРРПП», где «Х» – вид платежа , «РРПП» — код раздела и подраздела классификации доходов бюджета <*> . Коды раздела и подраздела приведены в рассматриваемом справочнике. Виды платежей имеют следующие значения:

|

Вид платежа |

|

| 0 | основные платежи |

| 1 | пени |

| 2 | штрафы и суммы, доначисленные по актам проверок |

| 3 | проценты за пользование налоговым кредитом |

| 4 | возврат платежей |

| 5 | проценты за предоставление отсрочки (рассрочки) по уплате платежей, проценты, взимаемые в соответствии с таможенным законодательством |

| 6 | платежи по налоговому кредиту |

| 7 | платежи по отсрочке (рассрочке) |

| 9 | распределение регулирующих доходов и средств государственных целевых бюджетных фондов |

Значения вида платежа «2», «3», «6», «7» не применяются при уплате таможенных платежей <*> .

Информация о кодах платежей в справочнике Минфина представлена в Excel-таблице. В ячейках таблицы «галочками» отмечено, куда необходимо производить тот или иной платеж. Например, налог на прибыль может уплачиваться как в республиканский, так и в местный бюджет (в зависимости от того, какая организация его уплачивает). При этом коды платежей будут разными:

| Раздел | Подраздел | Наименование | Республиканский бюджет | Местный бюджет |

| 02 | 01 | Налог на прибыль, уплач. организациями, имущество которых находится в собственности Республики Беларусь, и организациями, в уставных фондах которых 50 и более процентов акций (долей) принадлежит Республике Беларусь, а также организациями, являющимися участниками холдингов, в уставных фондах управляющих компаний которых 50 и более процентов акций (долей) наход. в республиканской собств. и передано республик. органам госуправления и иным госуд. организациям, подчин. Правительству Республики Беларусь в управл. | ||

| 02 | 02 | Налог на прибыль иных организаций | V |

Отметим, данный справочник составлен с учетом последних обновлений в классификации доходов бюджета, вступивших в силу с 18 января 2018 г. <*> . В частности, уточнены наименования платежей по нескольким позициям (кодировка раздела и подраздела по ним не изменилась ):

| Раздел | Подраздел | Наименование | |

| Было до 18.01.2018 | Стало с 18.01.2018 | ||

| 52 | 04 | Возмещение вреда, причиненного лесному хозяйству нарушением лесного законодательства | Возмещение вреда, причиненного лесному хозяйству нарушением законодательства об использовании, охране, защите и воспроизводстве лесов |

| 53 | 07 | Средства, дополнительно получаемые системой органов принудительного исполнения судебных постановлений при принудительном исполнении судебных постановлений и иных исполнительных документов <**> | Принудительный сбор <**> |

| 55 | 17 | Прочие поступления в инновационные фонды областных и Минского городского исполнительных комитетов | Прочие поступления в местные инновационные фонды |

| Подстрочное примечание <**> к коду платежа «5307» осталось прежним. Принудительный сбор применяется в отношении средств государственных органов (их территориальных органов), остающихся в их распоряжении в соответствии с законодательством, средств иных бюджетных организаций, получаемых от осуществления приносящей доходы деятельности (внебюджетных средств), а также в виде безвозмездной (спонсорской) помощи от юридических лиц и индивидуальных предпринимателей, добровольных перечислений (взносов, пожертвований) от физических лиц, средств государственных внебюджетных фондов, средств, формирующих внебюджетные централизованные инвестиционные фонды, централизованные фонды в соответствии с законодательством. |

В последнее время тема платежных систем очень популярна и подробно освещается в СМИ. При этом системообразующей платежной системой в России является платежная система Банка России. В рамках развития ее функционала хочется обратить внимание на потенциальные возможности одной из ее составных частей – информационно-аналитической системы платежной системы Банка России (ИАС ПС), которая должна способствовать переходу ЦБ РФ на качественно новый уровень аналитической работы.

В соответствии с Концепцией развития платежной системы Банка России на период до 2015 года эта система должна получать всю необходимую информацию об участниках и событиях, происходящих в платежной системе Банка России, в том числе в режиме реального времени. Структурным подразделениям Банка России и клиентам (Федеральному казначейству и его территориальным органам, кредитным организациям) информация из ИАС ПС будет предоставляться в относящейся к ним части.

Для того чтобы ИАС ПС стала основой системы финансового регулирования, в том числе наблюдения за всей национальной платежной системой, она должна обрабатывать всю необходимую первичную информацию, содержащуюся в расчетных документах. Тем самым будет обеспечиваться не только информационная поддержка управления всей платежной системой Банка России в целом, но и наблюдение за комплексом систем, функционирующих вне ЦБ РФ (финансовых рынков, частных платежных систем и других, в том числе и отдельных финансовых институтов), способных оказывать системнозначимое влияние на национальную платежную и банковскую систему России. Для решения такой глобальной задачи ИАС ПС должна не только аккумулировать, но и вести аналитическую обработку всей первичной информации, содержащейся в расчетных документах всех участников национальной платежной системы России, в том числе информации о назначении платежа.

Однако в настоящее время первичные платежные документы содержат не только цифровую информацию, которая удобна для аналитической обработки. Поле платежного документа «назначение платежа» содержит также соответствующую словесную информацию. Такая информация, содержащаяся в расчетных документах, которые за год проходит через национальную платежную систему более трех триллионов штук, при данном уровне развития производительных сил не может подвергаться сплошной аналитической обработке, и, как следствие, в настоящее время оценивается только экспертным путем с большой долей погрешности.

Важная роль в исследовании потоков ликвидности на взгляд автора, должна отводиться кодированию информации, которая находится в поле расчетного документа «назначение платежа». Опираясь на код назначения платежа (КНП), ИАС ПС Банка России смогла бы структурировать платежный оборот по экономическому содержанию, выделяя потоки ликвидности, сформированные платежами, имеющими одно и то же назначение.

Аналитические службы ЦБ РФ получат возможность делать аналитическую выборку данных о денежных потоках по любым заданным параметрам методом метокубов в интерактивном режиме либо приближенном к реальному времени. В этом случае, возможно, встанет вопрос о целесообразности сохранения многих отчетов, которые готовятся для Банка России финансовыми институтами. Возможно, выяснится, что большинство отчетов, направляемых финансовыми институтами в адрес регулятора, окажутся вообще ненужными, так как вся информация обо всех бухгалтерских проводках любого банка будет находиться в базе данных Банка России по итогам их операционного дня, и регулятор сможет самостоятельно сформировать и проанализировать операционную деятельность любого финансового института в рамках своего пруденциального надзора за любой период времени.

С помощью кодов можно будет анализировать платежный оборот в целях наблюдения, во-первых, за эффективностью и бесперебойностью функционирования платежной системы, во-вторых, за общеэкономическими факторами, которые влияют на платежную систему (кризисные явления в экономике, тенденции изменения темпов инфляции и т.д.).

Анализ внутренней структуры платежного оборота с выделением потоков ликвидности, а также тенденций их развития будет способствовать решению специфических задач управления ПС БР. В данном случае речь идет о том, что получение объективной оценки тенденций развития платежного оборота и по количеству, и по объему, а также прогнозирование операционной нагрузки на платежную систему необходимы для совершенствования сервисов любой платежной системы.

Кроме того, моделирование поведения системно значимых участников платежной системы, в том числе находящихся во взаимозависимости, которые будут уточнены с помощью ИАС ПС, может представлять интерес для пруденциального банковского надзора, а также службы, осуществляющей наблюдение за платежными системами.

Отметим также, что повышение прозрачности проводимых через платежную систему операций, которое может обеспечить ИАС ПС, в случае внедрения КНП будет способствовать более эффективному исполнению законов о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансирования терроризма.

Построение на базе первичных данных из расчетных документов, обработанных ИАС ПС, баланса платежного оборота позволит выявлять состояния внутриотраслевых и межотраслевых платежных связей, а также внешнеэкономических платежных отношений в увязке с изменениями в сферах кредита и денежного обращения. Эти возможности ИАС ПС могут быть востребованы как планово-экономическими службами Банка России, так и Минэкономразвития Российской Федерации.

Исследование финансовой системы с помощью КНП обеспечит анализ факторов, оказывающих влияние на платежную систему, стресс-тестирование платежной системы Банка России, моделирование максимально неблагоприятных сценариев развития мирового финансового кризиса и иных нежелательных явлений для платежной системы.

Анализ изменения объема платежей в разрезе товаров и услуг может предоставить необходимую информацию для мониторинга и моделирования тенденций изменения меновых пропорций между различными товарами (услугами), которые складываются на рынке, а в конечном итоге – и для инфляционных процессов. Это может оказаться крайне важным не только для Банка России, но и Минэкономразвития Российской Федерации.

Поясним эту мысль простыми примерами. Предположим, что в условиях современной экономики, предлагая рынку свой товар, продавец ориентируется на одни цены и соотношение этих цен с другими товарами (меновые пропорции), а в момент, когда он будет выступать в роли покупателя, пропорции обмена могут оказаться качественно иными. Если такие изменения произошли, продавец получит стоимость или существенно ниже, или существенно выше той, которая была заключена в проданном им товаре. Получение большей стоимости будет способствовать расширенному воспроизводству его деятельности.

Если же он получит меньшую стоимость, бизнес его может стать нерентабельным, что приведет к сокращению его производства. В конечном итоге при неблагоприятном сценарии все эти факторы становятся причинами развития инфляции и кризиса общественного производства. Так, анализ соотношения динамики инвестиций в производство и затрат на потребление в разрезе выделенных товаров и услуг позволит построить более эффективный прогноз развития экономики, в том числе темпов роста производства и инфляции.

Таким образом, использование в расчетных документах кодов назначения платежа повышает качество информации, которая поступает из платежного оборота, в интересах банковского надзора и наблюдения за национальной платежной системой России, а также может быть использована при составлении макроэкономических прогнозов.

В заключение отметим, что возможности КНП будут использованы максимально широко, если перечень кодов назначения платежа превратится в общероссийский классификатор. Тогда КНП станет обязательным реквизитом любого расчетного документа, а объем информации, содержащийся в поле «назначение платежа», может быть сокращен и будет включать лишь реквизиты договоров, которые послужили основанием для соответствующих платежей. В этих условиях КНП может стать основным источником информации и поисковым параметром при камеральных проверках налоговой службы, решении хозяйственных споров и т.д. Помимо всего прочего, введение в расчетный документ кода назначения платежа снизит трудозатраты благодаря переходу на новые стандарты платежных документов, повышению уровня формализации и унификации, автоматизированным режимам их заполнения.

- 18210102010011000110 - НДФЛ с доходов, выплаченных налоговым агентом.

- 18210102020011000110 - НДФЛ с доходов ИП, нотариусов, адвокатов.

- 18210102030011000110 - НДФЛ с доходов лиц, полученных по ст. 228 НК РФ.

- 18210102040011000110 - НДФЛ иностранных физических лиц, использующих патент в трудовой деятельности.

Плательщиками подоходного налога, согласно ст. 207 НК РФ, признаются физлица (резиденты и нерезиденты), получающие доход из источников на территории РФ. Перечисление НДФЛ в бюджет либо осуществляется ими самостоятельно при получении разовых или систематических поступлений, либо возлагается на налоговых агентов - источников выплаты постоянных доходов.

Наименование и коды платежей в местный бюджет

Поступления средств (части средств), полученных от сдачи в аренду капитальных строений (зданий, сооружений), изолированных помещений, машино-мест, их частей, имущества военного назначения, переданных в хозяйственное ведение или оперативное управление юридических лиц

Доходы, поступающие в возмещение расходов на коммунальные услуги, включая отопление, потребляемую электроэнергию и другие услуги, эксплуатацию, капитальный и текущий ремонт капитальных строений (зданий. сооружений), изолированных помещений, машино-мест, их частей, передаваемых в аренду или безвозмездное пользование

Стоимость имущества общества с ограниченной ответственностью, пропорциональная доли участника в уставном фонде, которая выплачивается участнику при выходе из общества, облагается подоходным налогом (ст. 8 Декрета). В какие сроки общество с ограниченной ответственностью должно перечислить подоходный налог?

Но если на счете налогоплательщика недостаточно денежных средств для выплаты заработной платы и перечисления сумм удержанного подоходного налога, то в таком случае налогоплательщик выписывает чек на заработную плату и платежное поручение для перечисления налога в бюджет пропорционально наличию денежных средств. Суммы налога, неудержанные или удержанные не полностью, взыскиваются предприятиями, учреждениями и организациями и физическими лицами — субъектами предпринимательской деятельности до полной уплаты задолженности по подоходному налогу.

КБК 2019 — Коды бюджетной классификации на 2019 год

В 2019 году плательщики страховых взносов, производящие выплаты и иные вознаграждения физическим лицам (работодатели), уплачивающие страховые взносы на обязательное пенсионное страхование, продолжают перечислять сумму страховых взносов в ПФР по единому КБК 392 1 02 02010 06 1000 160 на выплату страховой пенсии, т.е. страховые взносы перечисляются одной платежкой с указанием одного КБК.

пени по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний — на КБК 392 1 02 02050 07 2100 160, проценты — на КБК 392 1 02 02050 07 2200 160.

Перечень кодов назначений бюджетных платежей, используемых при совершении операции «Платеж по реквизитам»

ВЫВОЗ. ТАМ. ПОШЛ. ПРИ ЭКСПОРТЕ НЕФТЕПР-ОВ, ОБЯЗАННОСТЬ ПО УПЛ. К-РЫХ ВОЗНИКЛА ДО ВСТУП-ИЯ В СИЛУ СОГЛ-ИЯ О ПОРЯДКЕ УПЛ. И ЗАЧИС-ИЯ ВЫВОЗ. ТАМ. ПОШЛИН (ИНЫХ ПОШЛИН, НАЛОГОВ И СБОРОВ, ИМЕЮЩИХ ЭКВИВ-ОЕ ДЕЙСТВИЕ) ПРИ ВЫВОЗЕ С ТЕР. РБ ЗА ПРЕДЕЛЫ ТАМ. ТЕР. ТАМ. СОЮЗА НЕФТИ СЫРОЙ И ОТД-ЫХ КАТ-ИЙ ТОВ., ВЫРАБОТ. ИЗ НЕФТИ

ВВОЗНЫЕ ТАМОЖЕННЫЕ ПОШЛИНЫ, НАЛОГОВОЕ ОБЯЗАТЕЛЬСТВО ПО УПЛАТЕ КОТОРЫХ ВОЗНИКЛО ДО ВСТУПЛЕНИЯ В СИЛУ СОГЛАШЕНИЯ ОБ УСТАНОВЛЕНИИ И ПРИМЕНЕНИИ В ТАМОЖЕННОМ СОЮЗЕ ПОРЯДКА ЗАЧИСЛЕНИЯ И РАСПРЕДЕЛЕНИЯ ВВОЗНЫХ ТАМОЖЕННЫХ ПОШЛИН (ИНЫХ ПОШЛИН, НАЛОГОВ И СБОРОВ, ИМЕЮЩИХ ЭКВИВАЛЕНТНОЕ ДЕЙСТВИЕ)

КБК НДФЛ 2019: Налог на доходы физических лиц

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей , нотариусов , занимающихся частной практикой, адвокатов , учредивших адвокатские кабинеты и других лиц , занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации

Налог на доходы физических лиц с доходов, источником которых является налоговый агент , за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

Учет расчетов по платежам и налогам в бюджет

Законом «О налогообложении прибыли предприятий», предусмотрен особый порядок налогообложения неприбыльных организаций. Так, если уставные документы учреждения соответствуют требованиям неприбыльных организаций, и они внесены в реестр неприбыльных организаций, то они имеют ряд льгот по налогу на прибыль и облагаются по статье 7.11.

— Дотации или субсидии, полученные из государственного или местного бюджетов, государственных целевых фондов или в рамках благотворительной, в том числе гуманитарной помощи или технической помощи, которые предоставляются таким неприбыльным организациям в соответствии с условиями международных договоров, согласие на обязательность которых предоставлено Верховной Радой Украины, кроме дотаций на регулирование цен на платные услуги, которые предоставляются таким неприбыльным организациям или через них их получателям согласно законодательству, с целью снижения уровня таких цен.

Код платежа в бюджет подоходный налог

— стоимость путевок в санаторно-курортные и оздоровительные организации Республики Беларусь, приобретенных для детей в возрасте до восемнадцати лет и оплаченных (возмещенных) за счет средств белорусских организаций и (или) белорусских индивидуальных предпринимателей в пределах 705 белорусских рублей на каждого ребенка от каждого источника в течение налогового периода;

в течение пяти лет (в том числе путем продажи, мены, ренты) одного жилого дома с хозяйственными постройками (при их наличии), одной квартиры, одной дачи, одного садового домика с хозяйственными постройками (при их наличии), одного гаража, одного машино-места, одного земельного участка, принадлежащих им на праве собственности (и нерезиденты);

Надо ли платить зарплатные налоги с доходов иностранных граждан

Работодатели и (или) заказчики работ (услуг) государства-члена вправе привлекать к трудовой деятельности трудящихся государств-членов без учета ограничений по защите национального рынка труда. При этом трудящимся государств-членов не требуется получать разрешение на осуществление трудовой деятельности в государстве трудоустройства (п. 1 ст. 97 Договора о ЕАЭС).

Важно! По окончании года, в котором трудился иностранец, организация обязательно подает сведения о его доходах в налоговые органы по месту своей постановки на учет. Такие сведения представляются ежегодно не позднее 1 апреля года, следующего за истекшим календарным годом.

Льготы по подоходному налогу

- – выполнение организационно-технических мероприятий;

– подготовку разрешительной и проектной документации на возведение, реконструкцию объекта;

– выполнение строительных, специальных, монтажных и пусконаладочных работ.

Право на налоговый вычет в связи с реконструкцией имеют стоящие в очереди на жилье граждане, осуществившие такую реконструкцию по договору строительного подряда и при условии, что в результате этой реконструкции они утрачивают основания нуждаемости в улучшении жилищных условий. «>строительство или приобретение в Беларуси квартиры или дома; - погашение кредитов белорусских банков, займов от белорусских организаций и индивидуальных предпринимателей (включая проценты по ним), израсходованных на строительство или приобретение в Беларуси квартиры или дома.

Что бы получить указанный вычет необходимо по месту его предоставления подать: [∗]

– копию выписки из решения органов опеки и попечительства — для опекунов и попечителей;

– копию договора о передаче ребенка на воспитание в семью, удостоверение или копию установленного образца — для приемных родителей;

– копию выписки из решения органов опеки и попечительства или копию договора об условиях воспитания и содержания детей, копию удостоверения на право представления интересов воспитанников — для родителей-воспитателей в детских домах семейного типа;

– выписку (копию) из трудовой книжки или справку о месте работы, службы и занимаемой должности — для родителей-воспитателей в детских деревнях (городках).

КБК представляет собой двадцатизначный номер счета, на что перечисляется подоходный налог. Он задает вектор последующего распределения и направления налоговых поступлений по многоуровневому госбюджету.

По сути, КБК создано для того, чтобы правительство имело возможность действенно руководить и планировать финансовые потоки.

Код разбит на пара блоков:

Административный (первые три цифры);

Прибыльный (цифры с 4-ой по 13-ую включительно);

Программный (цифры с 14-ой по 17-ую);

Классифицирующий (последние три цифры).

Разглядим структуру КБК, на примере одного из кодов по НДФЛ: 182 1 01 02030 01 1000 110

Первые три цифры КБК для НДФЛ – «182» показывают, что платеж перечислен в налоговый орган.

Прибыльная часть КБК складывается из следующих десяти цифр и показывает (в соответствии с размещению):

«1» – принадлежность к группе налоговых платежей;

«01» – подгруппа платежа – налог с прибыли и дохода;

«02», «030» – говорят о статье и подстатью вида бюджетного дохода;

«01» – определяет вид бюджета – бюджет страны;

Программная часть «1000» говорит о том, что удержания произведены в счет уплаты налога, а не штрафа либо пени.

Последние цифры «110» определяют экономическую классификацию поступлений – налоговые доходы.

Имея представление о структуре КБК, легче будет вписать необходимый код и избежать неточностей.

Где возможно определить актуальные КБК

Существует справочник по КБК. Его возможно отыскать и скачать в сети. Трансформации в кодах происходят достаточно редко, поскольку совокупность отработана годами.

Чаще трансформации касаются узкоспециализированных платежей (нефтедобыча, муниципальные перечисления).

Не считая «справочной» информации, возможно воспользоваться сервисом, созданным сайтом nalog.ru. Онлайн сервис разрешает подготовить платежный документ по НДФЛ, машинально отображая необходимые коды: КБК, ОКТМО и ИФНС.

Порядок формирования квитанции следующий:

1. Зайти на сервис по адресу https://service.nalog.ru/

2. На первой странице нужно ввести личный адрес и нумерацию налоговой администрации. В случае если номер нужной налоговой не известен, возможно ограничиться указанием собственного адреса – тогда код ИФНС определится программой машинально.

3. Потом направляться заполнить форму с указанием платежного документа и топом платежа «0» – уплата налогов, сборов, штрафов и налоговых санкций.

4. Выбрать наименование налога – «НДФЛ, организованный в соответствии с 228-ой статьей НК».

5. В поле «КБК» отобразится необходимый код, что будет вычислен машинально исходя из платежа и наименования налога.

В случае если квитанция заполнялась лишь для того, чтобы определить КБК, то – задача выполнена. Но, в случае если нужно всецело заполнить и распечатать документ, то нужно будет ввести эти плательщика налогов (ФИО, ИНН). Выбрать пункт «Наличный расчет» и организовать квитанцию для оплаты ее через отделение банка.

Просмотреть итоговый вариант квитанции возможно будет, в случае если на компьютере установлена программа Adobe Acrobat Reader (имеется на большинстве ПК). В платежном документе будут вписаны все нужные реквизиты (КБК а также).

Возможно определить КБК по

НДФЛ, не формируя квитанции, пройдя прошлую версию сайта nalog.ru

КБК по НДФЛ в 2014 году

В 2014 году настоящи КБК, утвержденные Министерством финансов 1-го июля 2013 года Приказом №65н. Полный список содержится в приложении к приказу. Разглядим КБК по НДФЛ:

182 1 01 02030 01 1000 110 – для уплаты НДФЛ, начисленному в соответствии с статьи 228 НК (главные доходы физических лиц: зарплата, вознаграждения, выигрыши, доходы от продажи, сдачи в аренду имущества и другое доходы);

182 1 01 02030 01 2000 110 – для уплаты процентов, пени по НДФЛ, начисленному в соответствии с 228-ой статьей НК;

182 1 01 02030 01 3000 110 – для погашения штрафов по НДФЛ, начисленному в соответствии с 228-ой статьей НК;

182 1 01 02040 01 1000 110 – для расчетов по НДФЛ, начисленному в виде задатков зарубежным гражданам (трудовая деятельность с оформлением патента ст. 227.1 НК);

182 1 01 02040 01 2000 110 – уплата пени, процентов по НДФЛ, начисленному в виде задатков зарубежным гражданам (трудовая деятельность с оформлением патента);

182 1 01 02040 01 3000 110 – погашение штрафов по НДФЛ, начисленному в виде задатков зарубежным гражданам (трудовая деятельность с оформлением патента).

Госслужащие объединили КБК различных плательщиков налогов в один, не зависимо от ставки налогообложения.

Коды бюджетной классификации (КБК) на 2018 год

Сейчас они разнятся лишь категорией плательщика налогов – подстатья КБК (физическое лицо, юрлицо, ИП и граждане других государств, трудящиеся по патенту, ст.227.1), и назначением платежа (налог, пени и штрафы).

Вопрос/Ответ

Вопрос 1: Какие конкретно случились трансформации по КБК НДФЛ в 2014 году?

Ответ 1: В 2014 году КБК по НДФЛ не поменялись.

Вопрос 2: Сравнительно не так давно приобрели жилье и планируем подавать декларацию на утверждение имущественного налогового вычета. Какой КБК нужно указать в 3-НДФЛ?

Ответ 2: При подаче декларации на вычет (имущественный, социальный, обычный) нужно вписывать код: 182 1 01 02010 01 1000 110.

Вопрос 3: Являюсь личным предпринимателем на неспециализированной совокупности налогообложения. Оформляю декларацию за 2013 год. Какой КБК нужно указать в отчете?

Ответ 3: Налоги на доходы предпринимателей учитывается по КБК – 182 1 01 02020 01 1000 110.

Вопрос 4: В прошедшем сезоне сдавал 10 месяцев подряд квартиру в аренду. Как я осознаю, обязан задекларировать доходы до конца апреля. Что нужно указать в поле КБК?

Ответ 4: Декларируя доходы, полученные от продажи имущества (почвы, дома, автомобиля, квартиры) в поле КБК нужно вписывать соответствующий код: 182 1 01 02030 01 1000 110.

Вопрос 5: Как не совершить ошибку при заполнении декларации, вписывая КБК?

Ответ 5: Надежней всего пользоваться особыми программами и интернет-сервисами, в которых предусмотрен непроизвольный ввод КБК по виду подоходного налога. Базы таких сервисов всегда обновляются, и не нужно будет волноваться, по поводу актуальности данных.

Источник: nalogov.org

С 2016 ГОДА ВСТУПАЮТ В СИЛУ НОВЫЕ КБК

Похожие статьи, которые вам, наверника будут интересны:

Как узнать кбк при оплате налога в рф

Исправная оплата налогов – обязанность каждого из нас. Но чтобы произвести тот либо другой платеж, нам в обязательном порядке нужно знать коды бюджетной…

Узнать задолженность по налогам? легко!

За первое полугодие 2013 года, судами РФ удовлетворено 1 777 216 требований о взыскании задолженности по сборам и налогам с физических лиц. Общая сумма…

Как узнать долги по налогам для физического лица

Всем как мы знаем, что наличие задолженностей по уплате налоговых сборов, коммунальных платежей либо штрафов в ГИБДД может послужить основанием для…

Как самостоятельно узнать сумму задолженности по налогам?

Как узнать о долге по инн?

Уплата налогов – вещь достаточно важная. Как раз исходя из этого так принципиально важно не иметь задолженностей с данной точки зрения. Иногда случается…

Как узнать кбк организации

НОВОСТИ Пенсии трудящихся пенсионеров индексировать больше не будут Очередная индексация пенсий запланирована на февраль 2016 года. Но коснется она не…

Код КБК: что это такое в реквизитах и где его взять

Эти аббревиатуры вошли в широкое употребление и используются для обозначения одного и того же — частного предпринимателя. Но как говорить правильно?

Законодательство Украины для обозначения частного предпринимателя использует термин "фізична особа-підприємець (ФОП)", по-русски — физическое лицо-предприниматель (ФЛП).

Этот термин используется в Законе Украины "О государственной регистрации юридических лиц и физических лиц-предпринимателей" (принят 15.05.2003 г., № 755-IV) — главном нормативном документе о регистрации ФЛП.

Таким образом употребление термина "физическое лицо-предприниматель" (ФЛП) будет самым верным и точным с точки зрения законодательства.

Использование терминов ЧП и СПД не всегда корректно, и вот почему. Аббревиатура "ЧП" на практике имеет, помимо частного предпринимателя, еще и другое значение — "частное предприятие". Поэтому иногда использование аббревиатуры ЧП влечет путаницу. Так же и с термином "СПД", который означает "субъекта предпринимательской деятельности". Дело в том, что данный термин в законодательстве Украины имеет собирательный смысл — понятие "СПД" включает в себя как предприятия (юридические лица), так и физических лиц-предпринимателей из-за чего также может возникать путаница.

Поэтому от себя рекомендуем Вам пользоваться термином "физическое лицо-предприниматель" (ФЛП).

Как узнать код бюджетной классификации (КБК)

Коды платежей, указываемые в расчётных документах на уплату (взыскание) в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь:

| Основание платежа | Код платежа | Наименование платежа |

| 0 | 3511 | Обязательные страховые взносы работодателей, Белгосстраха, работающих граждан и физических лиц, уплачивающих эти взносы самостоятельно |

| 1 | 3511 | Поступления пеней |

| 2 | 3511 | Поступления доначисленных по актам проверок страховых взносов |

| 0 | 3512 | Обязательные страховые взносы, уплачиваемые гражданами Республики Беларусь, иностранными гражданами и лицами без гражданства, осуществляющими предпринимательскую деятельность |

| 1 | 3512 | Поступления пеней, начисленных гражданам Республики Беларусь, иностранным гражданам и лицам без гражданства, осуществляющими предпринимательскую деятельность |

| 2 | 3512 | Поступления от граждан Республики Беларусь, иностранных граждан и лиц без гражданства, осуществляющих предпринимательскую деятельность, обязательных страховых взносов доначисленных по актам проверок |

| 0 | 3600 | Взносы на профессиональное пенсионное страхование |

| 1 | 3600 | Поступления пеней по профессиональному пенсионному страхованию |

| 2 | 3600 | Поступления доначисленных по актам проверок взносов на профессиональное пенсионное страхование |

| 0 | 3804 | Проценты, уплачиваемые банками за пользование денежными средствами государственного внебюджетного фонда социальной защиты населения Республики Беларусь |

| 1 | 3804 | Поступления пеней, начисленных по неисполненным банками платежных инструкций Фонда социальной защиты населения Министерства труда и социальной защиты Республики Беларусь |

| 0 | 3805 | Доходы от капитализации средств государственного внебюджетного фонда социальной защиты населения Республики Беларусь |

| 0 | 3806 | Доходы от размещения средств профессионального пенсионного страхования |

| 0 | 4640 | Средства, поступающие в счет компенсации расходов государственного внебюджетного фонда социальной защиты населения Республики Беларусь. С 1 января 2014 года в соответствии со ст. 4 Закона Республики Беларусь «О бюджете государственного внебюджетного фонда социальной защиты населения Республики Беларусь на 2014 год» от 31 декабря 2013 года № 97-З на код платежа 46 40 следует относить оплату стоимости путевок на санаторно-курортное лечение и оздоровление. |

| 0 | 5111 | Штрафы за нарушение законодательства о государственном социальном страховании и за нарушение порядка использования средств государственного внебюджетного фонда социальной защиты населения Республики Беларусь либо организации закупок за счет указанных средств |

| 0 | 5402 | Добровольные перечисления в государственный внебюджетный фонд социальной защиты населения Республики Беларусь |

| 0 | 5508 | Прочие поступления в государственный внебюджетный фонд социальной защиты населения Республики Беларусь |

1. Операции с производными финансовыми инструментами кодируются в зависимости от вида базового актива, с которым осуществляется финансовая сделка, с указанием кода назначения платежа (далее - код) соответствующего раздела.

2. По разделу 1 «Специфические переводы».

Код 150 «Транзитные переводы по корреспондентским счетам банков» указывается банком-посредником. При получении транзитного платежа банк бенефициара указывает коды секторов экономики и назначения платежей, соответствующие сделкам, для дальнейшего представления Сведений. Необходимые реквизиты данного платежа банком бенефициара указываются на основании договора между клиентами, в соответствии с которым производится оплата за реализованные товары или оказанные услуги.

Код 181 «Операция по аккредитиву» указывается при перечислении банком-эмитентом суммы денег (покрытия) в обеспечение обязательств по аккредитиву со счета клиента-приказодателя на счет данного банка (за исключением перечисления суммы вознаграждения за исполнение аккредитива), возврате денег при отзыве аккредитива. При осуществлении операций по аккредитивам перечисление денег банком-эмитентом на счет бенефициара кодируется в зависимости от назначения платежа, в том числе:

1) оплата по аккредитиву банком-эмитентом деньгами на сумму аккредитива, предоставленными в его распоряжение на срок действия аккредитива с условием возможного использования этих денег для выплат по аккредитиву (при покрытых аккредитивах);

2) оплата по аккредитиву в пользу резидента или нерезидента с текущего счета клиента (при непокрытых аккредитивах);

3) оплата по аккредитиву из собственных средств банка со счета «Дебиторы по документарным операциям» (в случае отсутствия денег на счете клиента к моменту оплаты при непокрытых аккредитивах);

4) зачисление денег банком-нерезидентом на корреспондентский счет банка-резидента.

Код 182 «Операции по гарантии» указывается банком-эмитентом при перечислении суммы денег (покрытия) в обеспечение обязательств по гарантии со счета клиента-приказодателя на счет данного банка (за исключением перечисления суммы вознаграждения по гарантии), возврате денег при аннулировании гарантии. При наступлении гарантийного случая перечисление банком-гарантом денег клиенту кодируется в зависимости от назначения платежа.

3. По разделу 3 «Вклады (депозиты)».

Раздел 3 «Вклады (депозиты)» не включает платежи иным лицам за товары, услуги, специфические переводы, платежи и (или) переводы, отнесенные к другим разделам Детализированной таблицы кодов назначения платежей.

При наличии у инициатора платежа информации об источниках и целях зачисления на банковский счет и изъятия с банковского счета наличных денег указывается код, соответствующий назначению платежа. Коды 311 «Размещение вкладов до востребования (открытых на основании договора банковского вклада)», 331 «Взнос наличных денег на текущие счета», 321 «Снятие со вклада до востребования (открытых на основании договора банковского вклада)», 341 «Снятие наличных денег с текущих счетов» указываются в случае отсутствия данной информации.

4. По разделам 5 «Ценные бумаги, векселя и депозитные сертификаты, выпущенные нерезидентами Республики Казахстан и инвестиции в иностранный капитал» и 6 «Ценные бумаги и векселя, выпущенные резидентами Республики Казахстан и участие в уставном капитале резидентов Республики Казахстан» продажа ценных бумаг нерезиденту кодируется участником сделки-резидентом как покупка этих ценных бумаг нерезидентом;

5. По разделам 7 «Товары и нематериальные активы» и 8 «Услуги».

В разделах 7 «Товары и нематериальные активы» и 8 «Услуги» виды товаров и услуг изложены с учетом национального классификатора Республики Казахстан ГК РК 04-2008 «Классификатор продукции по видам экономической деятельности (КПВЭД)» и международной методологией РПБ6 (Руководство по платежному балансу и международной инвестиционной позиции, шестое издание) Международного валютного фонда.

Платежи за товары и нематериальные активы, услуги включают предоплату (авансовые платежи).

В раздел 7 «Товары и нематериальные активы» не включены платежи за драгоценные металлы, отнесенные к разделу 2 «Операции с иностранной валютой и драгоценными металлами».

Код 730 «Покупка непроизведенных нефинансовых активов» указывается при платежах за:

1) землю и ее недра, в том числе платежи за право постоянного землепользования;

2) материальные активы, которые используются для производства товаров и услуг, однако, сами не являются результатом производства;

3) нематериальные активы, приобретенные в собственность (в том числе программное обеспечение, патенты, гудвилл, торговые марки, товарные знаки). Приобретение права пользования нематериальными активами отражается по коду 853 «Плата за использование интеллектуальной собственности».

При оплате юридическими лицами за приобретенные электрическую энергию, газ и воду (коммунальные услуги) указывается код 710 «Платежи за товары, за исключением недвижимости и товаров с кодами назначения платежа 711, 712 и 713».

6. По разделу 9 «Платежи в бюджет и выплаты из бюджета».

Данный раздел включает в себя коды по платежам в государственный бюджет и возврату платежей из государственного бюджета (кроме пенсий и пособий).

Код 911 указывается при перечислении начисленных (исчисленных) и иных обязательств в бюджет (за исключением пени и штрафов), предусмотренных Бюджетным кодексом Республики Казахстан от 4 декабря 2008 года и Кодексом Республики Казахстан от 10 декабря 2008 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс). Исключением являются суммы к уплате: по обязательствам в бюджет по результатам проверок органами государственных доходов; при изменении (продлении) сроков уплаты налогов, по обязательствам в бюджет по результатам камерального контроля.

Код 912 указывается при уплате начисленных сумм пени по обязательствам в бюджет за нарушение сроков уплаты налогов, других обязательных и иных платежей в бюджет. Исключением являются суммы пени: начисленные по результатам проверок органами государственных доходов; начисленные при изменении (продлении) сроков уплаты налогов; начисленные по результатам камерального контроля.

Код 913 указывается при уплате сумм штрафов, налагаемых за административные правонарушения, исчисленных в соответствии с Кодексом Республики Казахстан об административных правонарушениях от 5 июля 2014 года (далее - Кодекс об административных правонарушениях). Исключением являются суммы штрафов: налагаемые по результатам проверок органами государственных доходов; наложенные до продления сроков уплаты налогов.

Код 914 указывается при перечислении сумм налогов, других обязательных и иных платежей в бюджет (за исключением пени и штрафов), предъявленных к уплате на основании уведомления о начисленных суммах по результатам проверок органами государственных доходов.

Код 915 указывается при уплате сумм пени, начисленных по результатам проверок органами государственных доходов. Исключением являются суммы пени: начисленные по обязательствам в бюджет, начисленные при изменении (продлении) сроков уплаты налогов, начисленные по результатам камерального контроля.

Код 916 указывается при уплате сумм штрафов, налагаемых по результатам проверок органами государственных доходов. Исключением являются суммы штрафов: налагаемые за нарушение законодательства Республики Казахстан (кроме налагаемых по результатам проверок органами государственных доходов); наложенные до продления сроков уплаты налогов.

Код 917 указывается при уплате в бюджет сумм налогов с измененным (продленным) сроком уплаты.

Код 918 указывается при уплате сумм пени, начисленных при изменении (продлении) сроков уплаты налогов. Исключением являются суммы пени: начисленные по обязательствам в бюджет за нарушение сроков уплаты налогов; начисленные по результатам проверок органами государственных доходов; начисленные по результатам камерального контроля.

Код 919 указывается при уплате сумм штрафов, наложенных до продления сроков уплаты налогов. Исключением являются суммы штрафов: налагаемые за административные правонарушения в области налогообложения, исчисленные в соответствии с Кодексом об административных правонарушениях, налагаемые по результатам проверок органами государственных доходов.

Код 921 указывается при перечислении сумм налогов, других обязательных и иных платежей в бюджет (за исключением пени), предъявленных к уплате на основании уведомления об устранении нарушений, выявленных по результатам камерального контроля.

Код 922 указывается при уплате сумм пени, начисленных по результатам камерального контроля. Исключением являются суммы пени: начисленные по обязательствам в бюджет; начисленные при изменении (продлении) сроков уплаты налогов; начисленные по результатам проверок органами государственных доходов.

Код 924 указывается при перечислении пени, начисленной на возвращенную сумму превышения налога на добавленную стоимость, не подтвержденную при проведении проверки органами государственных доходов.

Код 968 указывается при возвратах налогоплательщикам излишней или ошибочно уплаченной суммы пени по обязательствам в бюджет.

Код 971 указывается при возвратах на банковский счет налогоплательщика из бюджета излишне (ошибочно) уплаченных сумм налогов, других обязательных и иных платежей.

Код 975 указывается при излишней или ошибочной уплате сумм в бюджет, переводе сумм налогов и иных обязательств в бюджет с одного кода бюджетной классификации на другой код бюджетной классификации.

Код 976 указывается при ошибочном зачислении налогов, других обязательных и иных платежей в бюджет в другие органы государственных доходов, при переводе излишне или ошибочно уплаченного налога и платежа в другие органы государственных доходов.

Код 978 указывается при возвратах налогоплательщикам уплаченной суммы штрафа по обязательствам в бюджет.

Код 979 указывается для прочих платежей, в том числе официальных трансфертов (субвенции, бюджетные изъятия и другие) и возврата займов.

Код 991 указывается при перечислении физическими лицами-резидентами сумм налогов, других обязательных и иных платежей в бюджет (за исключением сумм пени и штрафов).

Код 992 указывается при уплате физическими лицами - гражданами сумм пени, начисленных за несвоевременное погашение обязательств в бюджет.

Код 993 указывается при уплате физическими лицами-гражданами, сумм штрафов, налагаемых за административные правонарушения, исчисленных в соответствии с Кодексом об административных правонарушениях.

Код 995 указывается при уплате сумм штрафов, налагаемых органами государственных доходов за административные правонарушения, исчисленные в соответствии с Кодексом об административных правонарушениях.