Белорусская банковская система

Что такое банковская система? Почему мы говорим «система»? Чем белорусская банковская система отличается от систем других стран мира? На эти и другие вопросы мы попытаемся ответить в данной статье.

Экономика выделяет разные системы: финансовую, налоговую, платежную, валютную, кредитную, банковскую и др. Но как бы то ни было, любая из этих систем – это совокупность элементов, которые тесно взаимосвязаны и взаимодействуют друг с другом.

Так какие же элементы мы можем выделить в банковской системе? Конечно, банки. Без банков не будет и банковской системы, но наличие банковских институтов еще не является залогом ее существования. И тут самое время поговорить о том, как же все начиналось.

| Общая характеристика банковских систем |

Все банковские системы можно разделить на одноуровневые и двухуровневые. Сегодня в большинстве стран мира реализованы двухуровневые системы. О каких двух уровнях в данном случае идет речь? Все просто: есть центральный банк («главный» банк страны) и прочие банки, которые принято называть коммерческими, деловыми и т.д. Центральный банк занимает особое место в экономике страны и имеет отличные от коммер-ческих банков цели. Если главная цель любого коммерческого банка - это получение прибыли, то центральный банк преследует совершенно другие интересы .

Он регулирует и контролирует деятельность коммерческих банков, определяет порядок регистрации и лицензирования банковской деятельности, предоставляет банкам кредитные ресурсы, то есть действует в интересах государства . Кроме того, центральный банк является эмиссионным* центром, то есть он осуществляет выпуск денег и регулирует денежное обращение.

Но так было не всегда. На ранних этапах развития банковского дела центральных банков не существовало. Все банки были равны и все выполняли одинаковые функции, в том числе – эмиссионную. Со временем проявились недостатки таких взаимоотношений. Например, эмитированные разными банками деньги не могли пользоваться равным доверием населения. Чаще всего они принимались в расчетах лишь на ограниченной территории и не всегда могли быть обменены на другие денежные знаки.

Во-вторых, когда банков стало много, появилась необходимость в институте, который будет заниматься регулированием их деятельности и определять «правила игры» в банковской сфере. Так и появились центральные банки. В одних странах они возникли на основе крупных коммерческих банков, в других – были образованы государством. Первый путь появления центральных банков называется эволюционным, второй – революционным. Революционный путь характерен для стран, которые с опозданием вступили на рыночный путь развития.

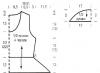

Схематично взаимоотношения банков в одноуровневой и двухуровневой банков-ских системах изображены на Рисунке 1 и Рисунке 2.

Банк – это, прежде всего, посредник. Он аккумулирует временно свободные денежные средства и предоставляет тем, кто в них (опять-таки временно!) нуждается. За это посредничество банки взимают со своих клиентов плату в виде процентов и комиссий, чем и «зарабатывают себе на жизнь».

То есть видов банков существует огромное множество, но цель у них одна – получение прибыли .

По территории деятельности банки делят на национальные и международные. Национальные банки – это центральный банк и коммерческие банки конкретного государства. Сфера действия международных банков гораздо шире. Обычно это крупные банки или банковские группы, которые ориентируются не только на получение прибыли, но и содействуют экономическому развитию стран мира, сотрудничеству их центральных и коммерческих банков и т.д. (например, Всемирный банк, Европейский банк реконструкции и развития).

Банки могут быть государственными, с долей государственного капитала либо частными. Частный капитал может быть отечественным или иностранным. Возможно также существование полностью иностранных банков.

Банки могут создаваться в виде открытого или закрытого акционерного общества, а также в виде унитарного предприятия.

В зависимости от того, предприятия какой отрасли банки преимущественно обслуживают, выделяют агропромышленные банки, строительные, торговые и т.д.

Кроме того, банки бывают универсальными и специализированными. Универсальные банки обычно осуществляют все виды банковских операций, работают со всеми категориями физических и юридических лиц. Специализированные – ориентируются на определенные отрасли, определенные категории клиентов, либо на отдельные виды операций.

Теперь мы приближаемся вплотную к характеристике отечественной банковской системы и рассмотрим ее с разных сторон.

Белорусская банковская система – двухуровневая .

Первый уровень системы (центральный банк) – это Национальный банк Республики Беларусь.

Второй уровень системы – коммерческие банки, которых на данный момент насчи-тывается 31. Среди них есть банки со 100-процентным белорусским капиталом (например, ОАО «АСБ «Беларусбанк»), банки с долей иностранного капитала (ЗАО «Минский тран-зитный банк», ОАО «Белгазпромбанк», ЗАО Банк ВТБ (Беларусь) и т.д.) и иностранные банки (например, ЗАО «БелСвиссБанк», ЗАО «АКБ «Белросбанк», ОАО «Банк Москва-Минск»). В уставных фондах белорусских банков участвует капитал из России, Австрии, Чехии, Кипра, Швейцарии, Казахстана, Украины, США, Ливии и многих других стран.

Нужно однако сказать, что достаточно долгое время отечественный банковский сектор характеризовался низкой долей иностранных инвестиций. Например, в начале 2000 года в стране функционировал только один банк со 100-процентным иностранным капиталом и два банка с долей иностранного капитала, превышающей 50 процентов.

Но сейчас ситуация совершенно изменилась: восемь из 31-го ныне действующего банка являются полностью иностранными, в 12-ти – иностранцы владеют большей половиной капитала. Общее количество банков с участием иностранного капитала на сегодняшний день составляет 25. В банковскую сферу приходят иностранные инвесторы, появляются молодые энергичные банки с новыми возможностями и новыми стандартами работы. Все это способствует росту конкуренции на рынке банковских услуг, а соответственно – повышению качества банковского обслуживания .

| Системообразующие банки |

Одна из особенностей белорусской банковской системы – существование системообразующих банков.

Системообразующие банки – это группа банков, которые стали одними из первых коммерческих банков в республике .

На сегодняшний день в группу системообразующих банков входят: ОАО «Белагропромбанк», ОАО «АСБ Беларусбанк», ОАО «БПС-Банк», Приорбанк ОАО, ОАО «Белвнешэкономбанк» и ОАО «Белинвестбанк».

Не по всем показателям данные банки занимают лидирующие позиции, тем не менее, именно им принад-лежит более 80 процентов всего банковского рынка страны .

Также все белорусские банки можно подразделить на крупные, средние и мелкие.

Крупные банки

– это группа банков, доля активов которых превышает 5% от со-вокупных активов всего банковского сектора. Исходя из этого - к крупным банкам в нашей республике относятся системообразующие банки.

К средним относят банки , доля активов** которых больше 5% от активов всех банков, которые не вошли в группу крупных банков. То есть если взять активы по всей системе, отбросить активы крупных банков, то активы каждого из средних банков будут занимать двадцатую долю от оставшейся части. К ним относятся, например, такие банки, как ОАО «Белгазпромбанк», ЗАО «Минский транзитный банк», ЗАО АКБ «Белросбанк», ОАО «Банк Москва-Минск» и т.д .

Небольшие (мелкие) банки – это все оставшиеся банки, которые не вошли в первые две группы. Группу мелких банков образуют ЗАО «Абсолютбанк», ОАО «Белорусский народный банк», ОАО Банк «Франсабанк», ЗАО «СОМБелбанк» и др .

| Форма собственности банков |

Практически все белорусские банки являются акционерными обществами – открытого или закрытого типа. Исключение составляет УП «Евробанк», зарегистрированный в январе 2008 года. До 2007 года унитарным предприятием являлся также иностранный банк «Москва-Минск», однако, впоследствии он был реорганизован*** в открытое акционерное общество. Почему так?

Акционерное общество как форма организации банка является более гибкой, «маневренной»:

– во-первых, она предполагает несколько собственников (в то время как в унитарных предприятиях собственник один – физическое или юридическое лицо);

– во-вторых, у унитарного предприятия нет права собственности на имущество, которое было закреплено за ним собственником, в то время как акции акционерного общества могут многократно продаваться и покупаться, изменяя тем самым состав собственников.

Все банки в республике относятся к универсальным, хотя в названиях некоторых из них прослеживается отраслевая принадлежность (ОАО «Белагропромбанк», ОАО «БПС-банк», раньше - Белпромстройбанк»). Но не смотря на свое название, эти банки обслуживают не только предприятия конкретной отрасли, но и активно работают с предприятиями других отраслей, а также предоставляют широкий перечень услуг населению. Все это позволяет говорить о них, как об универсальных банках.

Тем не менее, ряд белорусских банков ориентирован на конкретную целевую аудиторию: например, ЗАО «Дельта Банк», ОАО «Хоум Кредит Банк» больше внимания уделяют розничным банковским услугам, они изначально ориентированы больше на выдачу потребительских кредитов, а ЗАО «Белорусский Банк Малого Бизнеса» создавался для обслуживания малых предприятий и индивидуальных предпринимателей, с которыми он преимущественно и работает.

Все головные отделения банков находятся в Минске, но большая часть белорус-ских банков имеют филиалы (или отделения) и предлагают свои услуги клиентам не только в столице, но во многих городах и селах. Число филиалов колеблется от 104 у ОАО «АСБ «Беларусбанк» до одного, скажем, у ОАО «Белорусский народный банк» и «Франсабанк» ОАО .

Для чего же банку нужны филиалы и что они собой представляют?

Филиал банка – это его территориально обособленное подразделение . Филиал не является отдельным юридическим лицом, но имеет самостоятельный баланс. Он действует от имени создавшего его банка и может осуществлять все или только часть банковских операций. Такие подразделения банк создает, чтобы территориально расширить свою деятельность, круг клиентов и повысить доступность своих услуг и их качества. Самой широкой филиальной сетью в Республике Беларусь располагают ОАО «АСБ «Беларусбанк», ОАО «Белагропромбанк», ОАО «БПС-Банк», ОАО «Белинвестбанк» и ОАО «Белвнешэкономбанк».

Но кроме филиалов, которые имеют собственный баланс, существуют и другие подразделения банка, самостоятельного баланса не имеющие. Цели их создания такие же, как и в случае с филиалами: расширение сферы деятельности, повышение доступности и качества обслуживания. К таким подразделениям относят, например, центры банковских услуг (ЦБУ ) , рассчетно-кассовые центры (РКЦ ) , обменные пункты и др.

Широкую сеть таких подразделений в первую очередь имеют банки, активно развивающие розничные банковские услуги.

Кроме того, банки, которые ориентированы на потребительское кредитование, зачастую открывают так называемые удаленные рабочие места (УРМы, удаленные офисы ). УРМ является решением главной проблемы для таких банков – без лишних финансовых вливаний в открытие большого офиса - быть как можно ближе к потенциальному клиенту, чтобы в случае необходимости оперативно «продать» ему кредит. Именно поэтому банки создают УРМы, располагая их в крупных торговых центрах, предприятиях торговли и сервиса и т.д.

Помимо филиалов банки могут открывать представительства.

Представительство – это обособленное подразделение банка, которое представляет интересы банка и осуществляет их защиту на территории другой страны

. Обычно открытие представительства предшествует приходу иностранного банка на рынок страны.

Так банк изучает экономическую ситуацию, проводит маркетинговые исследования, рекламирует свои услуги среди потенциальных клиентов. На территории Республики Беларусь на настоящий момент действует 8 представительств , среди которых, например, Сommerzbank АG (Германия), АО банк SNORAS (Литва), АО "Rietumu Banka" (Латвия), AО "Trasta komercbanka" (Латвия), ЗАО «ЮниКредит Банк» (Российская Федерация).

Одновременно представительствами за рубежом располагают и некоторые белорусские банки: ОАО «Белагропромбанк» имеет представительство в Милане, ОАО «АСБ Беларусбанк» - в Китае.

В заключение скажем, что хоть белорусские банки и являются универсальными кредитными институтами, однако при этом белорусская банковская система не однородна. Одни банки отдают предпочтение розничным банковским услугам, другие – обслуживанию юридических лиц, занимаются реализацией государственных программ. Все это дает клиенту возможность выбора того банка, который сможет наиболее полно удовлетворить его потребности в банковском обслуживании.

Вопросы для самоконтроля:

1) Что такое «система»? Какие элементы входят в банковскую систему страны?

2) Какие виды банковских систем вы можете назвать?

3) Что мы подразумеваем, говоря об одноуровневых и двухуровневых бан-ковских системах?

4) В чем отличие центрального банка от коммерческих банков? Каковы его цели и функции?

5) Почему банки называют финансовыми посредниками?

6) Какие банки относят к национальным? к международным?

7) Чем универсальные банки отличаются от специализированных?

8) Какие банки мы называем системообразующими? Почему?

9) Что собой представляет филиал банка? Какие еще обособленные струк-турные подразделения банка вам известны?

10) Какие цели преследует банк открывая свои представительства в других государствах?

*Эмиссия – это дополнительный выпуск денег в оборот, который приводит к увеличению денежной массы, находящейся в обращении (то есть в распоряжении физических, юридических лиц, а также государства).

**Активы банка - средства собственного капитала банка и средства вкладчиков, размещенные с целью получения прибыли. В активы банка входят: кассовая наличность, ссуды, инвестиции, ценные бума-ги, недвижимость и другие объекты собственности, имеющие денежную оценку. Активы банка отра-жаются в активе бухгалтерского баланса банка.

***Реорганизация – изменение структуры банка и его функций без ликвидации дел и имущества; права и обя-занности банка в таком случае переходят к вновь созданному банку (банкам).

Центр банковских услуг (ЦБУ) – обособленное подразделение, создаваемое в целях комплексного обслу-живания физических и юридических лиц; выполняет широкий спектр операций; ориентируется на наиболее полное удовлетворение спроса клиентов. Широкую сеть ЦБУ в Республике Беларусь, например, имеет «Приорбанк» ОАО.

Расчетно-кассовый центр занимается в первую очередь рассчетно-кассовое обслуживание юридических и физических лиц: осуществляет открытие и ведение банковских счетов, переводы денежных средств, выдачу наличных денег и др.

Обменный пункт – изолированное и специально оборудованное помещение, которое предназначено для проведения валютно-обменных и ряда других операцийб например прием оплаты для операторов мобильной связи.

Открытое акционерное общество (ОАО) – акционерное общество, участник которого может отчуждать принадлежащие ему акции без согласия других акционеров неограниченному кругу лиц.

Закрытое акционерное общество (ЗАО) – акционерное общество, участник которого может отчуждать принадлежащие ему акции с согласия других акционеров и (или) ограниченному кругу лиц.

Унитарное предприятие – это коммерческая организация, не наделенная правом собственности на закреп-ленное за ней собственником (физическим или юридическим лицом) имущество. Имущество унитарного предприятия неделимо и не может быть распределено по вкладам (долям, паям). Екатерина Трубович, для проекта Финансовая грамотность

Банковская система подразумевает под собой функционирование банков и кредитных учреждений как единого денежно кредитного механизма. На ее развитие влияет законодательство, политика государства и межбанковская конкуренция. Сдерживающие факторы - значительный налоговый пресс на прибыль банков, нехватка ресурсов для успешного обслуживания операций, недостатков квалифицированных кадров.

Большинство стран придерживаются двухуровневой банковской системы. Ее простой аналог функционировал в Великобритании во второй половине 17 века. Суть в том, что один банк контролирует все иные банки (второго уровня), работающие в государстве. Центральный банк может быть государственным (таковы Банк Англии, Немецкий федеральный банк), акционерным (Федеральная резервная система США), смешанной формы собственности (Банк Японии - государству принадлежит 55%).

Банковская система Беларуси была заложена 8 января 1870 года: в этот день в Гомеле учредили общественный банк. После революции 1917 года начался переход к новой денежной системе. 1 апреля 1991 года Национальный банк Беларуси был окончательно сформирован.

Банковская система является частью финансовой системы государства и регулируется его законодательством. В Республике Беларусь - это прямо указано в Конституции, а именно - в статье 132, раздела VII, который посвящен именно финансово-кредитной системе Республики.

Двухуровневая банковская система Беларуси:

- Центральный банк (Национальный банк Республики Беларусь);

- Коммерческие банки второго уровня.

Вне этой структуры инвестиционные, страховые, трастовые, пенсионные фонды и компании, а также ломбарды.

Национальный банк БеларусиНациональный банк Республики Беларусь (НБ РБ) находится в собственности государства и действует в его интересах, поддерживая официальную экономическую политику Правительства. Каждые 3 месяца отчитывается перед государством.

Только НБ РБ вправе эмитировать денежные знаки и ценные бумаги. Именно эта функция стала отправной точкой для выстраивания двухуровневой системы. Требовалось выбрать субъект, который выпускал бы денежные знаки, законные на всей территории страны. Им стал центральный банк (в каждой стране свой). Он мог образоваться путем слияния крупных коммерческих банков (эволюционный путь) либо по указанию властей (революционный путь).

НБ РБ лицензирует банковскую деятельность, определяет требования к (например, минимальный размер уставного фонда и капитала), ведет надзор за их деятельностью. Также обеспечивает нормальное проведение межбанковских расчетов, выполняет , доставляет в банки наличные денежные средства.

Еще одна функция - создание и выпуск памятных монет.

Круг обязанностей НБ РБ составляют:

- регулирование отношений в области кредитования;

- порядок денежных расчетов;

- эмиссия (выпуск) денег, их передача банкам и другим организациям;

- формирование и контроль золотовалютных резервов;

- выдача банковским и небанковским организациям разрешений на занятие финансовой деятельностью;

- выдача кредитов иным банкам;

- решение проблем банковской системы РБ;

- другие вопросы функционирования, контроля и перспективного развития финансовой сферы.

- это «подушка безопасности» на случай финансового кризиса общегосударственного масштаба.

- это своего рода «точка отсчета» для оценки многих экономических показателей.

- это показатель финансовой мощи государства.

Финансовые резервы Республики Беларусь на 1 октября 2018 года составили 6926,4 млн. долл. США. Это ниже чем было 1 января 2018 года (7315,3 млн. долл.), но выше чем 1 января 2017 года (4927,2 млн. долл.).

Золотовалютные запасы Беларуси колеблются в связи с макроэкономическими факторами - графиком выплат по внешним кредитам и др., но в последние годы имеют общую тенденцию к росту. Согласно планам Правительства и Нацбанка РБ, величина золотовалютных резервов Беларуси к 2020 году должна вырасти до 8 - 8,5 млрд. долл. США.

По состоянию на 1 марта 2019 года действовало 27 банков и небанковских кредитно-финансовых организаций. Некоторые из них предлагают юридическим и физическим лицам полный спектр банковских операций, некоторые имеют конкретную специализацию, (пример - «Белинкасгрупп», предприятие, предлагающее кассово-инкассаторские услуги).

Общую тенденцию изменений в банковской сфере Республики Беларусь за 2017-18 годы можно охарактеризовать как сдержанное развитие.

Растет практически всех банковских организаций в абсолютных, т.е. денежных, величинах. Относительные, процентные показатели работы большинства банков также улучшаются в сравнении с прошлыми годами и десятилетиями. Ясным подтверждением этому будет устойчивый курс рубля РБ по отношению к иностранным валютам. Большую часть современной истории Беларуси была гораздо выше, а это явный признак плохого состояния всех уровней банковской системы.

В течение 2017-18 годов Национальный банк Беларуси вел довольно жесткую эмиссионную политику, не допускал появления в экономике лишних денег, четко контролировал деятельность государственных и частных банков. Это позволило:

- удержать на приемлемом уровне объем денежной массы и, соответственно, инфляцию;

- уменьшить суммарную величину «плохих» (невыгодных, рискованных) кредитов;

- уменьшить зависимость экономики от доллара и др. валют (такая зависимость обычно соответствует инфляционным ожиданиям);

- поддержать «здоровую» деловую активность, когда кредитные ресурсы идут в экономически обоснованные проекты.

Также продемонстрировали положительную динамику. Большая часть из них увеличила абсолютную и относительную прибыль в сравнении с прошлыми периодами.

С уверенностью прогнозировать дальнейшее развитие банковской системы Беларуси сложно. Сама по себе эта сфера демонстрирует рост эффективности, однако отечественные банки не «создают» деньги, как это происходит на мировых фондовых биржах, но обслуживают реальный сектор экономики, где существует немалое количество проблем.

Взгляд государства на стратегию развития банковской системы до 2020 года отражен в Постановлении Совета Министров и Национального банка № 229/6 от 29 марта 2017 года. Результатом запланированного развития должно стать:

- формирование банковской системы удовлетворяющей запросы клиентов без господдержки, на основе рыночного подхода;

- построение сбалансированного финансового рынка, снижение рисков для всех его участников;

- создание условия для выгодного сбережения средств преимущественно в национальной валюте.

Все это должно стимулировать развитие национальной экономики и рост благосостояния.

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter

6.1. Руководство ЦБУ состоит из:

директора ЦБУ;

заместителей директора ЦБУ.

6.2. Заместители директора ЦБУ назначаются приказом начальника филиала-областного (Минского) управления.

Заместители директора ЦБУ, ***слово исключено*** подчиненногоцентральному аппарату Банка, назначаются приказом Председателя Правления Банка.

*Оценка соответствия квалификационным требованиям и требованиям к деловой репутации кандидата на должность заместителя директора ЦБУ осуществляется специальной квалификационной комиссией Банка, которая осуществляет свою деятельность в соответствии с приказом Председателя Правления Банка.

Квалификационные требования, предъявляемые к кандидатам на должности заместителей директоров ЦБУ, устанавливаются отдельным локальным нормативным правовым актом Банка *.

6.3. Должностные обязанности заместителей директора определяются приказом директора ЦБУ.

6.4. Структура ЦБУ предусматривает наличие отделов и структурных подразделений:

отдел розничного бизнеса;

отдел корпоративного бизнеса;

отдел кассовой работы и инкассации;

*отдел расчетов *;

операционный отдел;

юридический отдел;

отдел по работе с персоналом;

отдел автоматизации;

отдел безопасности;

административно-хозяйственный отдел;

отделение;

обменный пункт;

операционная передвижная касса.

6.5. ***Отдел создается при численности работников в его штате не менее четырех штатных единиц, включая должность руководителя, сектор – при наличии в его штате не менее трех штатных единиц, включая должность руководителя, служба – вне зависимости от численности работников***.

6.6. **Пункт исключен**

6.7. В составе отдела корпоративного бизнеса могут быть созданы секторы:

**активных операций**;

*абзац исключен *

валютных операций.

6.8. В ЦБУ, относящихся к 1 и 2 группам по оплате труда руководителей, ***могут создаваться*** центры корпоративного бизнеса, в составе которых могут быть созданы отделы **активных операций**, **корпоративного бизнеса**, валютных операций.

6.9. ***Для комплексного и качественного обслуживания корпоративных клиентов Iкласса в ЦБУ может вводиться должность освобожденного персонального менеджера, непосредственно подчиненного директору ЦБУ (его заместителю), курирующему отдел (центр) корпоративного бизнеса ***.

6.10. В составе отдела розничного бизнеса могут быть созданы секторы:

кредитования населения;

банковских пластиковых карточек;

валютно-обменных и неторговых операций;

по работе с физическими лицами.

6.11. В ЦБУ, относящихся к 1 и 2 группам по оплате труда руководителей, ***могут создаваться*** центры розничного бизнеса, в составе которых могут быть созданы отделы кредитования населения, банковских пластиковых карточек, валютно-обменных и неторговых операций, по работе с физическими лицами.

***6.11-1. С учетом специфики, объема работы по решению филиала-областного (Минского) управления допускается объединение служб розничного и корпоративного бизнеса @ и создание объединенной службы розничного и корпоративного бизнеса @ .***

@ 6.11-2. Филиалам-областным (Минскому) управлениям предоставляется право принимать решения о передаче функций по организации бизнес-процессов проведения валютно-обменных операций с участием физических лиц, операций с мерными слитками драгоценных металлов и драгоценными камнями с участием юридических лиц, индивидуальных предпринимателей и физических лиц из ЦБУ в филиалы, филиалы-областные (Минское) управления, которым подчинены данные ЦБУ, с учетом технических возможностей и территориального расположения. @

6.12. При наличии в ЦБУ централизованной инкассации отдел кассовой работы и инкассации может быть разделен на два самостоятельных отдела – отдел кассовой работы и отдел инкассации.

***6.12-1. При штате работников, необходимом для выполнения функций службы расчетов, менее трех штатных единиц, служба расчетов не создается, а исполнение указанных функций возлагается на операционный отдел.

@ При штате работников, необходимом для выполнения функций службы кассовой работы и инкассации, менее трех штатных единиц служба кассовой работы и инкассации не создается, а исполнение указанных функций возлагается на операционный отдел. @

6.12-2. @ Для обеспечения бесперебойной работы операционного отдела, отделений, операционных передвижных касс и обменных пунктов ЦБУ в службе кассовой работы может создаваться группа подмены @ .***

@@ 6.12-3. В целях совершенствования системы охраны объектов Банка в составе отдела безопасности может создаваться служба по техническому обслуживанию средств и системы охраны. @@

6.13. Основные функции отделов ЦБУ и подчиненных ему структурных подразделений приведены в приложении 3.

6.14. Отклонение от типовой структуры ЦБУ допускается на основании соответствующего решения Правления Банка.