Вклады в иностранной валюте Беларусбанка – это хорошая возможность безопасно хранить свои деньги, имея наряду с этим ежемесячную капитализацию. Удобно открывать их именно в иностранной валюте – ставки по вкладам в 2019 году зависят от выбранного предложения в банке .

Насчитывается капитализация в зависимости от количества дней в месяце с учетом остатка, но вычетом подоходного налога.

Особенности депозитов в иностранной валюте:

- Удобные сроки.

- Выбор валюты на усмотрение.

- Выгодное оформление.

- Большие периоды.

- Разнообразные программы.

Подробные условия Беларусбанка, на которых открываются вклады в белорусских рублях описаны .

Срочные вклады в иностранной валюте Беларусбанка

Вклады валютные для физических лиц предлагаются Беларусбанком по разной схеме – от названия программы и зависят ее условия и вычисляется фиксированный процент. В отдельную категорию популярности входят срочные в иностранной валюте, которые помимо своей защищенности, обладают еще и доступностью.

Для оформления срочного депозита можно посетить любое отделение Беларусбанка в Могилеве или в Гомеле. А также возможно осуществить открытие дистанционно с использованием надежного сервиса .

Срочные вклады в иностранной валюте позволяют значительно увеличить собственные накопления. Заключаются они на разные временные периоды с разграничением по капитализации процентов.

Интернет-облигации

АСБ Беларусбанк позволяет реализовать интернет-облигации, которые представляются в виде безналичных денег на карт-счете .

Главной особенностью интернет-облигаций является то, что они не выдаются на руки и для их приобретения нет необходимости лично посещать банковское отделение.

Выписка по счету «депо» является подтверждением для владельца облигаций. Доход по этим вкладам не отяжеляется подоходным налогом, а начисление процентов осуществляется автоматически .

Условия интернет-облигаций

Условия интернет-облигаций По сравнению с бумажными, интернет-облигации отличаются преимуществами :

- Выгода (отсутствуют лишние комиссии).

- Удобство (имеется постоянный доступ к валютным облигациям).

- Надежность (утрата облигаций невозможна за счет того, что они хранятся в безопасном депозитарии Беларусбанка).

Полезное видео:

Интернет-депозит-Тренд Отзывный

Депозиты Беларусбанка в иностранной валюте разграничиваются на несколько интересных категорий, в которую входит «Интернет-депозит-Тренд Отзывный». Вклад является срочным, а управлять им можно удаленно с помощью платежной карточки.

Выделяется этот депозит за счет таких преимуществ :

- Можно пополнять.

- Оформление и управление без надобности посещения отделения банка.

- Капитализация процентов раз в месяц.

- Возврат средств посредством перевода с присутствующими процентами.

Обратите внимание на условия в рос. рублях

Обратите внимание на условия в рос. рублях | Условия депозита для возврата, мес. | 3 | 6 | 12 | 18 | 23 |

|---|---|---|---|---|---|

| Размер процентной ставки в $ валюте | 0.8 | 1 | 1.5 | 1.6 | 1.7 |

| Размер % для вклада в евро | 0.3 | 0.35 | 0.4 | 0.45 | 0.5 |

| min первичный взнос | 100 $ или евро | ||||

| min единовременный взнос | 10 $ или евро | ||||

| Досрочное разорвание договора | Осуществляется с перерасчетом процентной ставки | ||||

Интернет-депозит-Тренд Безотзывный

Валютный вклад «Интернет-депозит-Тренд Безотзывный» позволяет управлять своими накоплениями через систему онлайн. С использованием карточки Беларусбанка можно открыть срочный безотзывный депозит в иностранной валюте.

Преимущества:

- Открытие вклада дистанционно.

- Возможность увеличения депозитного счета.

- Удобный плановый возврат с процентами.

Размер годовых в долларах начисляется пропорционально месяцам :

- 3 мес. – 1 %.

- 6 мес. – 1,4 %.

- 12 мес. – 1,8 %.

- 18 мес. – 1,9 %.

- 23 мес. – 2 %.

Размер процентов изменяется Беларусбанком после одностороннего предварительного одобрения. Более точную информацию по этому и другим депозитам можно узнать через простой набор 147.

На какие проценты рассчитывать при открытии вклада? Это зависит от срока пользования им и от вложенной изначально суммы.

Видео по теме:

Классик Отзывный до года

Характеризуется депозит«Классик Отзывный до года» следующим:

- Выбор срока хранения — 95 или 185 суток.

- При необходимости досрочное погашение с перерасчетом процентов.

- Возможность пополнения.

- Совершение расходных операций с учетом остатка невостребованных %.

Особенности депозита в российских рублях

Особенности депозита в российских рублях Классик Отзывный свыше года

Депозит «Классик Отзывный свыше года» предназначен для хранения иностранной валюты в пределах 18 месяцев . Его можно пополнять и досрочно расторгать договор с перерасчетом процентных показателей .

Имеет следующие преимущества:

- Можно открыть на имя другого лица.

- Работает схема ежемесячной капитализации .

- Можно пополнять счет физлица без ограничений.

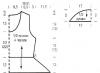

Для увеличения нажмите на фото

Для увеличения нажмите на фото Осуществляется его предоставление банком с учетом таких требований :

- min сумма – 100 $, евро.

- Автоматическое перезаключение не предусмотрено.

- 1,1% годовых, если средства вложены в долларах.

- 0,4% годовых для валютного вклада в евро.

Классик Безотзывный до года

Вклад Беларусбанка «Классик Безотзывный до года» можно открыть на 3, 6 или 9 месяцев . Разрешается совершать платежные операции, а остаток невостребованных и капитализированных процентов будет учтен . Досрочно возвратить вложенные средства нельзя просто так (для этого требуется разрешение банка).

Плюсы:

- Открытие на имя другого лица возможно.

- Капитализация процентов ежемесячно.

- Пополнять разрешается без ограничений.

Автоматическое перезаключение договора не предусмотрено по этому типу депозита. Начисление процентов зависит от количества месяцев :

- 0,5 % — 3 мес.

- 0,8 % — 6 мес.

- 0,9 % — 9 мес.

Классик Безотзывный свыше года

Срочный депозит «Классик Безотзывный свыше года» в иностранной валюте можно оформить на срок 30 или 36 месяцев .

Досрочный возврат накопленных средств невозможно осуществить без разрешения финансового учреждения.

Расходные операции проводятся с учетом капитализированных остатков, поэтому клиент не остается в проигрыше.

Условия для вложений в рос. нац. валюте

Условия для вложений в рос. нац. валюте Условия использования:

- Высокий процентный показатель.

- Помесячная капитализация процентов.

- Можно открыть на имя другого физлица.

- Внесение минимальной суммы не менее 100 $ или евро .

- Пролонгация на новый срок не осуществляется .

- 1,6 % на 30 мес. и 1,8 % на 36 мес.

Интересное видео:

Вклады в иностранной валюте Беларусбанка до востребования

Имеются в Беларусбанке и вклады в иностранной валюте особой категории, которые так и называются «До востребования».

Их преимущества заключаются в следующем:

- Можно открыть на имя другого физлица .

- Срок неопределен , за который можно совершать разные приходные и расходные операции.

Депозитом «До востребования» могут пользоваться все физлица, начиная с вложения минимальной иностранной единицы. Оформляется на неопределенный срок, но ставка для него является нефиксированной и зависит от продолжительности в годах.

Выгоду владелец вклада получит и при пользовании им один год, и при пользовании более пяти лет. В своем отношении депозит является универсальным , учитывая его весомые преимущества.

До востребования

Депозитный счет «До востребования» — это накопительный счет, который отличается неограниченным сроком хранения иностранной валюты. Приходные операции можно совершать неограниченно с внесением наличных средств, тоже касается и расходных операций .

Текущие счета

Каждый сберегательный счет в Беларусбанке доступен для просмотра и управления в дистанционных системах интернет-банкинга.

На текущих счетах клиента можно хранить иностранную валюту в неограниченном количестве, накопляя проценты. Вместе с этим ограничений в расходных и приходных операциях нет.

Открыть такой счет можно и с нулевым остатком в отличие от других предложений банка. Снимать деньги разрешается наличными или путем безналичного перевода, также разрешается и пополнять текущий счет .

Калькулятор вкладов

Специально для предварительных расчетов создан онлайн калькулятор , который в любое время суток сможет произвести предварительный расчет .

Чтобы воспользоваться калькулятором, необходимо ввести только три параметра :

Заключение

Процентные ставки по всем в кладамНа сегодня Беларусбанк предлагает несколько разновидностей вкладов, которые стартуют от 100 базовых единиц в иностранной валюте или от 1 доллара. Прежде чем остановить выбор на конкретном банковском продукте, стоит учесть его преимущества и свои возможности.

Осуществлять открытие накопительных счетов в Беларусбанке можно как в рублях, так и в иностранной валюте. Получать заметную выгоду наряду с этим клиент может при долгосрочном оформлении. Открывая некоторые счета, нет необходимости в обязательном посещении банковского отделения.

Для общего сравнения вкладов можно оценить процентные ставки :

- «Классик Безотзывный» — в € или $ ставка годовых 1,5 %, а в рублях – 5,5 %.

- «Отзывный на год» — при оформлении на 185 дней предлагается 0,4 % годовых.

- «Отзывный свыше …» — 1,1 % при оформлении на срок 18 мес. В иностранной валюте и 5 % в рублях.

- «Интернет-депозит-Тренд Безотзывный» — 1,8 %, если оформление на 12 мес. и 2 % при оформлении на 23 мес.

- «Интернет-депозит Отзывный» — начиная с трех месяцев ставка стартует с 0,8 %, а при оформлении на срок 18 мес. она вырастает уже до 1,6 %.

Не трудно заметить , что ставка по депозитам в Беларусбанке растет пропорционально сроку, на который планируется оформлять накопления. Правило соблюдается при условии , что не нарушена срочность, так как размер процентных ставок применяется к срочным банковским накоплениям. В соответствии с подписанным договором ставка может поменяться в одностороннем порядке.

Узнать подробности по интересуемому вопросу поможет служба Беларусбанка через короткий набор 147.

При сбережении денег дома инфляция съедает большую долю накоплений, да и есть соблазн купить на эти деньги не особо нужную вещь. Чтобы этого не случилось, можно открыть в банковской организации сберегательный вклад, и этим самым сохранить и даже приумножить свои финансовые средства. Но для этого нужно найти также подходящий банк.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Что это

Вклад Сберегательный – это банковское вложение, предназначенное для постоянного накопления денег для больших приобретений.

Особенностью вложения есть то, что счет можно пополнять небольшими суммами, к тому же можно частично снимать средства. Все действия по зачислению и снятию средств показываются на сберегательном счету. Для отражения действий можно применять сберегательные книги.

Условия размещения

По сберегательным счетам, как и по вложениям до востребования не предусматривается определенного времени хранения. В то же время снятие средств отслеживается. По сберегательным вложениям назначается определенное время предварительного извещения банка о будущем снятии.

Продолжительность такого времени может варьироваться от недели до 90 дней. При этом, чем больше время извещения, тем больше проценты по вложению. Часто банковские организации ограничивают количество снятий со счета либо назначают лимиты частичного снятия и лимиты неснижаемого остатка на счете.

Какие банки предлагают вклад Сберегательный?

Сберегательный вклад предлагают разные банки России: Сбербанк, ВТБ 24, Беларусбанк и другие организации. В иностранной валюте Беларусбанк предлагает открыть в долларах или евро Сберегательный (Отзывной) вклад.

Самая меньшая сумма вложения – от 100 долл., евро. Деньги можно класть на время 36 мес. Фиксированной процентной ставки нет.

Сберегательный счет от Сбербанка России может открыть любой российский гражданин. Можно оформить депозит в рублях, евро либо долларах с дополнительными взносами. Ограничений по сумме внесения нет, нет ограничения и на первый взнос.

Это вложение не ограничено временем действия. Все зависит от желания вкладчика – на какое время он захочет положить свои деньги в банк, так и будет. Причем со временем можно определиться и тогда, когда вложение будет открыто.

Сберегательный счет при произведении природно-расходных действий предусматривает проведение наличного и безналичного расчетов. Вносить деньги на счет можно наличными, хотя советуется делать такие операции безналичным способом.

Тарифы в рублях

| Банк, вклад | Ставка | Сумма | Время |

| Сбербанк | От 2,3 % | От 30 до 2 млн. руб. | Не ограничено |

| ВТБ 24, Оптимальный выбор | 9 % | От 30 тыс. руб. | Полгода, 181, 545 дней |

| Экспресс Волга банк, Сберегательный + | 14 % | От 1000 руб. | От 360 дней |

| МКБ, Сберегательный + | 9,72 % | От 1000 руб. | До 190, 191 и 380 дней |

| Гута банк, Гута-классика | От 7,75 до 11,25 % | От 5 тыс. руб. | От 91 до 1825 дней |

| Газэнергобанк | 9,5 % | От 10 тыс. руб. | 360 дн. |

| Металлинвестбанк, Сберегательный | 11 % | От 10 тыс. руб. | От 1 до 36 мес. |

| Центр инвест | 10 % | От 100 тыс. руб. | 3 года |

| Ситибанк | 6,5 % | от 2500001 руб. | От 12 мес. |

Тарифы в валюте

Процентная ставка по сберегательному вложению Сбербанка небольшая. Она не разрешает открывать счет с задачей получения дополнительной прибыли тогда, когда на счету не лежит значительная сумма денег.

Если главная часть вложений Сбербанка предусматривает причисление процентов зависимо от суммы и счета вложения, то у сберегательного счета несколько другая система причисления процентов.

Ставки по рублевому счету Сбербанка колеблются от 1,5 до 2,3 % в год, евро и долларового счетов – от 0,2 до 1,15 %. Так, к примеру, самая маленькая ставка рублевого счета работает в той ситуации, если на счету лежит до 30 тыс. руб., а самая большая – 2 млн. руб.

На долларовом счете самая маленькая ставка назначается, если на вкладе есть сумма до тысячи долл., а самая большая – от 100 тыс. долл. То же самое относится к счетам в евро.

В ВТБ 24 предлагается сберегательный вклад «Оптимальный выбор». По этой программе процентная ставка зависит от времени соглашения: чем он больше, тем меньше ставка. Первые полгода ставка равняется 9 %, а с 181 по 545 дней – 5 % в год.

Самая маленькая сумма, которая нужна для открытия счета – 30 тыс. руб., а величина дополнительного взноса должна равняться не меньше 1 тысячи рублей. Проценты, которые причисляются от вложения, клиент может получать ежемесячно или в конце срока, при этом они могут перечисляться на карту либо на счет в банке.

Депозит «Сберегательный +», который предлагает Экспресс Волга банк, имеет самую маленькую сумму вложения от 1000 руб., 100 долл. либо 100 евро. Вкладывать деньги можно на время от 360 дней. Ежемесячные проценты по рублю равняются 14 %, по доллару и евро – 4,5 %.

Московский кредитный банк предлагает депозит «Сберегательный +» открывается под ставку до 9,72 % суммой от 1000 руб. и на время до 190, 191 и 380 дней.

В Гута банке можно открыть вклад Гута-классика от 5 тыс. руб., в долларах и евро – от 100, на время от 91 до 1825 дней. В рублях можно оформить вложение под 7,75-11,25 %. Пополнение не предусматривается. Проценты платятся каждый месяц или в конце времени.

Газэнергобанк предлагает вклад под ставки – 9,5 % в рублях и 2,25 % — в долларах или евро. На счет можно положить от 10 тыс. руб. и от 150 долл., евро.

Металлинвестбанк предлагает открыть депозит «Сберегательный» в рублях, долларах, евро на время от 1 до 36 мес. Самая маленькая сумма вклада от 10000 рублей для физических лиц, самая большая процентная ставка по вкладу до 11.00% в год.

В банке Центр инвест можно открыть Сберегательное вложение на 3 года под ставку 10 % и с минимальным взносом от 100 тыс. руб.

Ситибанк предлагает прогрессивный сберегательный счет Плюс в рублях, долларах на время от 12 месяцев. Самая маленькая сумма депозита от 2500001 рублей для физических лиц, самая большая ставка по вложению до 6,5 % в год.

Видео: Доступные инвестиции

Процентная ставка

Проценты обычно причисляются в конце срока. Ставки по сберегательным вложениям самые большие – на 0,25-0,5 % больше, чем по накопительным, и на 1-1,5 % больше, чем по расчетным.

Проценты по вкладам в рублях

Проценты по вкладам в валюте

Как подать заявку?

Сберегательный счет рассчитан только на применение физическими лицами.

Они могут оформить его такими способами :

- Пойти в отделение банка с паспортом или другой бумагой, удостоверяющей личность.

- Подписать соглашение на открытие счета и положить на него нужную сумму финансовых средств.

Также банки предоставляют физическим лицам возможность открыть сберегательный счет через интернет – на сайте банковской организации.

Особенности

Сберегательное вложение создается не параллельным вкладом и может увеличиваться вследствие постоянного или непостоянного внесения одинаковых либо различных сумм в течение всего времени.

Особенностью сберегательных счетов есть то, что они могут возвращаться сразу после сообщения или в конце назначенного времени. Ликвидность сберегательных вложений выражается и в том, что снятие вклада в исключительных ситуациях очень вероятно и без реализации интервала предварительного сообщения.

Расчет дохода

Годовая прибыль в процентах представляет собой ставку по вкладу, сберегательному счету либо прочей форме инвестиций. Чтобы рассчитать этот показатель, необходимо знать, как часто причисляются проценты к сберегательному счету.

Для этого выполните такие действия :

- Поделите годовую ставку на частоту причисления процентных выплат в месяц.

- Добавьте 1 к полученному результату.

- Умножьте показатель на множитель, равный частоте зачислений прибыли.

- Высчитайте 1 из одержанного результата.

- Помножьте полученный результат на размер счета.

Закон о возмещении сберегательных вкладов СССР

С 1996 г. в РФ реализуется программа по компенсации денег, утерянных населением из-за распада СССР, а также обесцененных во время инфляции. Возмещение причисляется за счет бюджетных фондов и оплачивается в кассах Сбербанка, где есть данные о советских вкладчиках.

Обратиться за компенсацией могут такие люди :

- Обладатели сберкниг, полученных до 20 июля 91 года в Сбербанке и закрытых на протяжении 1992-2014 гг. либо еще функционирующих.

- Наследники мертвых вкладчиков на основе завещания по счету или наследства, заверенного нотариусом.

- Сторонние лица, которые хоронили обладателя счета.

Расчетно-кассовое обслуживание АСБ «Беларусбанк»

Во время прохождения преддипломной практики в банке «Беларусбанк» был выявлен комплекс услуг, предоставляемых операционным отделом банка как физическим, так и юридическим лицам. Операционный отдел один из самых больших в банке по численности персонала. Он осуществляет открытие и ведение валютных и рублевых счетов, расчетно-кассовое обслуживание. Для открытия текущего счета юридическим лицам необходимо представить:

1. Заявление на открытие счета.

2. Копию документа о регистрации предприятия, заверенную нотариально или регистрационным органом.

3. Два экземпляра копии учредительных документов, при этом на одном из них должен быть проставлен штамп регистрирующего органа, а другой - удостоверен нотариально либо регистрирующим органом.

4. Дубликат извещения о присвоении учетного номера налогоплательщика (УНН).

5. Справку органов Фонда социальной защиты населения Министерства социальной защиты о регистрации в качестве плательщика обязательных страховых взносов и иных платежей в органах Фонда.

6. Карточку с образцами подписей и оттиска печати, удостоверенную нотариально.

АСБ «Беларусбанк» открывает также субсчета, специальные, благотворительные, временные, корреспондентские, вкладные и другие счета.

Расчетно-кассовое обслуживание операционный отдел банка осуществляет на основании действующего законодательства и соответствующего договора между сторонами.Его работа перекликается с отделом кредитования, отделом по работе с физическими лицами и юридическими лицами.

Таблица 5

Наименование и порядок проведения кассовых операций

|

Наименование операции |

|||

|

Открытие текущего счета: |

|||

|

Юридическим лицам |

до 5 минимальных заработных плат (МЗП) |

||

|

Предпринимателям |

|||

|

Перевод средств со счета в клиринге |

|||

|

(платежи, которые по указанию Национального банка Республики Беларусь не относятся к крупным) |

по договоренности, но не выше 0,5% от суммы |

||

|

Перевод средств со счета в системе BISS: |

|||

|

Крупный платеж (в размере, определенном Национальным банком Республики Беларусь) |

0,2 МЗП за 1 документ |

||

|

Срочный платеж |

2,5 МЗП за 1 документ |

||

|

Прием и обработка документов, выставленных на инкассо |

|||

|

(включая документы по спецссудным счетам) |

2% от МЗП за 1 документ |

||

|

Оформление и выдача денежной и лимитированной чековой книжки (1 шт.) |

|||

|

До 25 листов |

|||

|

До 50 листов |

|||

|

Прием денежной выручки от торговых, бытовых и других организаций |

на основе заключенных договоров |

||

|

Кассовое обслуживание (за снятие наличных средств): |

|||

|

юридических лиц |

|||

|

На оплату труда |

по договоренности, до 2% от суммы |

||

|

На прочие цели |

3% от суммы |

||

|

На прочие цели (если клиент сдает наличность в банк) |

по договоренности, до 3 % от суммы |

||

|

индивидуальных предпринимателей |

|||

|

На оплату труда |

3% от суммы |

||

|

На оплату труда (если клиент сдает наличность в банк) |

по договоренности, до 3% от суммы |

||

|

На прочие цели |

8% от суммы |

||

|

Прием наличных денежных средств от юридических лиц, индивидуальных предпринимателей за продукцию (товары, работы, услуги) в пользу юридических лиц, с последующим их зачислением на текущие (расчетные) счета получателей: |

|||

|

До 50 МЗП |

3% от суммы платежа |

||

|

Свыше 50 МЗП |

2% от суммы платежа |

||

|

За выполнение поручений клиентов юридических лиц по операциям в иностранной валюте |

|||

|

Открытие текущего валютного счета (по каждому виду валют): |

|||

|

Юридическим лицам |

|||

|

Индивидуальным предпринимателям |

|||

|

Зачисление сумм на счет: |

|||

|

Безналичными |

комиссия не взимается |

||

|

Наличными |

0,35% от суммы |

||

|

Снятие со счета наличных денег |

|||

|

юридическими лицами и индивидуальными предпринимателями |

1% от суммы |

||

|

Начисление процентов по остаткам средств на счете: |

|||

|

для юридических лиц |

|||

|

При остатке не менее $10 000 |

|||

|

При остатке $50 000 и более |

|||

|

для индивидуальных предпринимателей |

|||

|

При остатке не менее $1000 |

по договоренности, но не выше 1,5% годовых |

||

|

При остатке $50 000 и более |

по договоренности, но не выше 2% годовых |

||

|

Перевод со счета |

|||

|

с зачислением на счет в АСБ "Беларусбанк": |

комиссия не взимается |

||

|

На счета (получателей) через корсчета в банках Республики Беларусь |

0,075 % от суммы (минимум $15, максимум $75) |

||

|

на счета (получателей) через корсчета в инобанках (кроме российских рублей) |

|||

|

0,1% от суммы (минимум $20, максимум $200) |

|||

|

на счета (получателей) через корсчета в инобанках в российских рублях |

|||

|

Юридические лица и индивидуальные предприниматели |

0,1% от суммы (минимум $10, максимум $200) |

||

|

в случае если все расходы возлагаются на отправителя (кроме российских рублей) |

|||

|

Юридические лица и индивидуальные предприниматели |

0,25% от суммы (минимум $30, максимум $600) |

Комплексное обслуживание юридических лиц. Банк предлагает следующий комплекс банковских продуктов и услуг.

Открытие и ведение валютных и рублевых счетов, расчетно-кассовое обслуживание клиентов (субсчета, специальные, благотворительные, временные, корреспондентские, вкладные и другие счета).

Расчетно-кассовое обслуживание осуществляется с соблюдением действующего законодательства Республики Беларусь и на основе договора между банком и клиентом на расчетно-кассовое обслуживание в соответствии с действующими тарифами комиссионного вознаграждения.

Подключение к электронной платежной системе "Клиент-банк". Собственная сеть электронной почты значительно увеличивает скорость обработки информации и позволяет сторонам передавать и принимать следующие документы:

в режиме клиент-банку:

Платежные поручения в национальной и иностранной валютах;

Заявление на перевод;

Заявки на покупку-продажу иностранной валюты;

Заявки на конверсию валют;

Текстовые документы любого содержания;

в режиме банк-клиенту:

Выписки состояния счета клиента;

Курсы иностранных валют;

Информацию о текущем состоянии счета;

Данные архива проводок.

Для идентификации передаваемых платежных документов используются электронная подпись клиента и специальный алгоритм для шифрования, которые гарантируют достоверность и конфиденциальность информации.

Депозитные вклады юридических лиц в белорусских рублях и иностранной валюте.

Условия вклада определяются договором и зависят от суммы и сроков размещения. По желанию клиента депозитным договором может быть предусмотрена выплата процентов - ежемесячно, ежеквартально, а также по окончании срока хранения вклада.

Операции на рынке государственных ценных бумаг.

Инвестиции в государственные ценные бумаги - самый надежный способ вложения денежных средств, приносящий гарантированный доход. Необходимо знать, что доходы, полученные от операций с ГКО и КО Национального банка Республики Беларусь, имеют льготный режим налогообложения. Являясь активным участником рынка государственных ценных бумаг и ценных бумаг Национального банка, крупнейшим оператором фондового рынка, банк:

Выгодно размещает денежные средства клиентов в государственные ценные бумаги (покупка ценных бумаг при первичном размещении на закрытом аукционе);

Покупка и продажа государственных ценных бумаг на биржевых торгах в ОАО "Белорусская валютно-фондовая биржа");

Кредитует под залог государственных ценных бумаг;

Продает облигации государственного выигрышного займа РБ, выплачивает выигрыши, осуществляет погашение;

Проводит консультации по вопросам функционирования рынка государственных ценных бумаг.

Операции с векселями.

Вексель - это расчетный инструмент. Он может значительно расширить возможности клиентов в сфере финансового обращения. Разработанная банком собственная вексельная программа позволяет осуществлять:

Продажу дисконтных и процентных векселей;

Прием к погашению векселей с наступившим сроком оплаты;

Досрочный выкуп векселей по согласованным ценам;

Продажу векселей с отсрочкой оплаты;

Кредитование под залог векселей;

Учет векселей Национального банка Республики Беларусь;

Посреднические операции с векселями;

Авалирование банком векселей клиентов.

Депозитарные услуги.

Как крупнейший депозитарий республики, банк осуществляет:

Депонирование и хранение на счете "депо" бездокументарных выпусков ценных бумаг;

Регистрацию перехода прав собственности на ценные бумаги в результате операции купли-продажи;

Обслуживание операций залога ценных бумаг, депонированных на счете владельца;

Междепозитарные и межфилиальные переводы ценных бумаг;

Депозитарное обслуживание эмитентов (хранение реестра акционеров, перерегистрация прав собственности на именные акции, начисление и выплата дивидендов владельцам акций и др.);

Регистрацию сделок с ценными бумагами.

Лизинговые операции.

В банке существуют следующие особенности проведения лизинговых операций:

Выбор объекта лизинга и его поставщика осуществляется клиентом;

Срок лизинга - от 1 года;

Размер лизинговой ставки (доход банка) - по договоренности сторон;

Учет объекта лизинга - на балансе лизингополучателя;

Величина амортизации (износа) объекта лизинга устанавливается договором лизинга по согласованию сторон;

Возможность осуществления сделок возвратного (обратного) лизинга и сублизинга;

Операции с недвижимым имуществом;

Возможность приобретения объекта лизинга за рубежом с осуществлением расчетов в иностранной валюте;

Факторинговые операции.

Банк проводит политику поддержки отечественных производителей, поэтому осуществляет факторинг в национальной и иностранной валютах и обеспечивает финансирование оборотного капитала предприятия путем выкупа его дебиторской задолженности.

Валютообменные операции по поручению клиентов.

Банк осуществляет сделки по покупке-продаже иностранной валюты. Продавцами и покупателями валюты в установленном законодательством порядке могут выступать как резиденты, так и нерезиденты.

Проводятся сделки купли-продажи иностранной валюты у клиентов, имеющих валютные счета в АСБ "Беларусбанк".

Международные расчеты.

Международные платежи во все страны мира исполняются посредством международной системы межбанковских коммуникаций S.W.I.F.T. Этот комплекс программных средств позволяет обеспечить оперативность проведения операций, их надежность, а также сохранность финансовой информации. Банк осуществляет:

Операции с дорожными чеками компании "AMERICAN EXPRESS".

Операции с коммерческими чеками зарубежных банков: "Дойче Банк", Германия; "Банкерст Траст Компани", США; Банк "Господарки Живностевы" (BGZ), Польша.

Может ли нерезидент Республики Беларусь открыть счет в ОАО «АСБ Беларусбанк»?

Граждане других стран (нерезиденты Республики Беларусь) имеют возможность беспрепятственно открывать счета и заключать договора банковского вклада (депозита) в ОАО «АСБ "Беларусбанк».

Открытие вкладного счёта в подразделении банка осуществляется в присутствии физического лица, при предъявлении документа, удостоверяющего личность, выданного уполномоченным органом иностранного государства, гражданином которого физическое лицо является.

Обращаем внимание, что любые документы, в том числе, удостоверяющие личность, представляемые в ОАО «АСБ Беларусбанк» как нерезидентами, так и резидентами, должны быть составлены на русском или белорусском языке либо переведены на русский или белорусский язык.

Подлинность подписи переводчика на таком переводе или верность перевода документа должны быть засвидетельствованы нотариально либо перевод удостоверен (заверен) иностранным уполномоченным лицом (органом, учреждением) в пределах их компетенции.

На каком основании удерживается подоходный налог с процентных доходов по срочным банковским вкладам (депозитам) физических лиц?

В соответствии со статьей 199 Налогового кодекса Республики Беларусь (Особенная часть) (далее – НК РБ) доходы в виде процентов по сберегательным сертификатам, банковским вкладам (депозитам), денежным средствам, находящимся на текущем (расчетном) банковском счете в банках подлежат налогообложению и включаются налоговую базу подоходного налога с физических лиц.

Согласно с пункта 36 статьи 208 Налогового Кодекса Республики Беларусь освобождаются от подоходного налога с физических лиц в числе иных перечисленных доходы, полученные в виде процентов по банковским вкладам (депозитам), денежным средствам, находящимся на текущем (расчетном) банковском счете в банках, за исключением таких банковских счетов, используемых плательщиками при осуществлении предпринимательской деятельности или для зачисления сумм задатка (залога) при возмездном отчуждении имущества, если выполняется хотя бы одно из указанных ниже условий:

фактический срок размещения денежных средств на счете банковского вклада (депозита), текущем (расчетном) банковском счете в белорусских рублях составляет не менее одного года, а в иностранной валюте - не менее двух лет.

Доходы в виде процентов, полученные по банковским вкладам (депозитам), денежным средствам, находящимся на текущем (расчетном) банковском счете, по договорам, заключенными до 1 апреля 2016 года не подлежат налогообложению подоходным налогом.

Согласно пункту 37 Статьи 208 БК РБ доходы в виде процентов по сберегательным сертификатам освобождаются от уплаты подоходного налога, если выполняется хотя бы одно из указанных ниже условий:

такие доходы начислены по процентной ставке, не превышающей размер процентной ставки по банковскому вкладу (депозиту) до востребования;

сберегательный сертификат предъявлен к оплате не ранее года до истечения срока его обращения.

Какие банковские вклады (депозиты) относятся к отзывным и безотзывным, в чем их различие?

Статьей 182 Банковского кодекса Республики Беларусь предусмотрено подразделение договоров срочных банковских вкладов (депозитов) на отзывные – договоры, предусматривающие возврат вклада (депозита) до истечения срока возврата, и безотзывные – договоры, не предусматривающие возврат вклада (депозита) до истечения срока возврата.

Возврат отзывных банковских вкладов (депозитов) осуществляется в порядке и на условиях, определенных заключенным договором банковского вклада (депозита).

Пунктом 1.2. Декрета Президента Республики Беларусь от 11.11.2015 № 7 «О привлечении денежных средств во вклады (депозиты)» предусмотрено, что вкладчик не вправе требовать досрочного возврата вклада (депозита) по договору срочного безотзывного банковского вклада (депозита). Вклад (депозит) по указанным договорам может быть возвращен досрочно только с согласия банка.

Возможно, ли закрыть вклад в учреждении банка не по месту его открытия?

Закрыть срочный банковский вклад, как правило, можно в любом отделении ОАО "АСБ Беларусбанк" как с выплатой наличных денежных средств, так и в порядке безналичного перечисления.

Исключение составляют и выполняются только в отделении, в котором открыт и ведется счет физического лица, следующие операции:

Закрытие безотзывного депозита до окончания срока его возврата (досрочный возврат безотзывного вклада возможен только с согласия банка в исключительных случаях);

Закрытие депозита после смерти вкладчика на основании завещательного распоряжения, свидетельства о праве на наследство по закону и иным документам, подтверждающим права наследования. В то же время наследник может осуществить истребование причитающихся ему денежных средств со счета в любом подразделении банка вне зависимости от места ведения лицевого счета путем осуществления безналичного перевода вклада с зачислением денежных средств на счет наследника.

При предъявлении, каких документов, удостоверяющих личность, можно открыть вкладной счет?

Заключение договора банковского счета и открытие счета осуществляются при представлении физическим лицом документа, удостоверяющего личность.

Указом Президента РБ № 294 от 3 июня 2008 г. «О документировании населения Республики Беларусь» установлено, что документами, удостоверяющими личность, являются:

Паспорт гражданина РБ;

Вид на жительство в РБ;

Удостоверение беженца.

Для иностранных граждан и лиц без гражданства, временно пребывающих или временно проживающих в РБ (за исключением беженцев в РБ) применяются правила, предусмотренные международным договором.

Для открытия счета нерезидентам необходимо представить в банк документ, удостоверяющий личность. Если данный документ оформлен на иностранном языке, то в банк представляется оригинал и копия документа, удостоверяющего личность, переведенная на русский или белорусский язык.

Подлинность подписи переводчика на таком переводе или верность перевода документа должны быть засвидетельствованы нотариально, либо перевод удостоверен (заверен) иностранным уполномоченным лицом (органом, учреждением) в пределах их компетенции.

В соответствии со ст. 52 Закона Республики Беларусь от 04.01.2010 N 105-З (ред. от 04.01.2014) "О правовом положении иностранных граждан и лиц без гражданства в Республике Беларусь" документом, удостоверяющим в Республике Беларусь личность иностранца, временно пребывающего или временно проживающего в Республике Беларусь, за исключением иностранцев, которым предоставлен статус беженца в Республике Беларусь, является документ для выезда за границу.

Документ для выезда за границу - действительный паспорт или иной документ, его заменяющий, предназначенный для выезда за границу и выданный соответствующим органом государства гражданской принадлежности либо обычного места жительства иностранца или международной организацией.

Какие особенности оформления вклада на имя другого лица?

Договор банковского вклада может быть заключен на имя другого лица, которое приобретает права вкладчика со дня предъявления банку в письменной форме первого требования в отношении данного вклада.

До предъявления лицом, на имя которого внесен вклад, первого требования лицо, заключившее договор банковского вклада, может воспользоваться правами вкладчика в отношении открытого им вклада на имя другого лица.

Реквизиты документа, удостоверяющего личность лица, на имя которого вносится вклад, являются существенными условиями договора банковского вклада: Ф.И.О. физического лица, на имя которого вносится вклад, реквизиты документа, удостоверяющего его личность, дата рождения обязательно указываются в договоре банковского вклада.

При приеме вклада на имя несовершеннолетнего в возрасте до 14 лет, если это предусмотрено условиями конкретного вида вклада, допускается указание реквизитов свидетельства о рождении несовершеннолетнего, Ф.И.О. его законного представителя и данных документа, удостоверяющего личность законного представителя.

Внесение данных другого лица осуществляется на основании предъявленных вносителем копий либо оригиналов соответствующих документов (документа, удостоверяющего личность другого лица, свидетельства о рождении другого лица и документа, удостоверяющего личность его законного представителя). Помимо указанных документов для открытия счета вносителю необходимо предоставить свой документ, удостоверяющий личность.

Предъявление первого требования осуществляется только в подразделении банка, где открыт счет .

Для приобретения прав вкладчика лицо, на имя которого открыт счет другим лицом, предъявляет в письменной форме первое требование в отношении данного вклада и документ, удостоверяющий личность. Первое требование в письменной форме в отношении такого вклада может быть предъявлено лицом, на имя которого внесен вклад, или его представителем. При этом представитель обязан предъявить документ, подтверждающий соответствующие полномочия, и документ, удостоверяющий личность.

Почему изменился порядок установления дохода по вкладам?

С 29.10.2018 вступила в силу новая редакция Банковского кодекса Республики Беларусь, согласно которой изменен порядок установления процентов по депозитам. Теперь размер процентной ставки по вкладу может устанавливаться только в абсолютном числовом выражении (фиксированная годовая ставка) либо, исходя из расчетной величины, которая привязана к базовому показателю и определена договором (переменная годовая процентная ставка).

Банк не вправе в одностороннем порядке уменьшить размер процентов по вкладу (депозиту), открытому после 29.10.2018. Уменьшение переменной годовой процентной ставки вследствие уменьшения базового показателя не является уменьшением размера процентов по вкладу (депозиту) в одностороннем порядке.

Что такое базовый показатель?

Базовый показатель – это экономический показатель. В ОАО «АСБ Беларусбанк» в зависимости от вида валюты депозита приняты следующие базовые показатели, которые используются при установлении процентных ставок по вкладам:

Белорусские Рубли - ставка кредита овернайт Национального банка Республики Беларусь (СКО НБ РБ), ставка рефинансирования Национального банка Республики Беларусь;

Доллары США - ключевая ставка Федеральной резервной системы США (ФРС США);

Евро - базовая ставка европейского центрального банка;

Российские рубли - ставка кредита овернайт Центрального банка Российской Федерации.

Информацию по базовым ставкам и динамике их изменения можно получить в сети интернет. Ставки определяется на заседаниях НБ РБ, Федерального комитета по операциям на открытом рынке ФРС США, ЕЦБ, ЦБ РФ, которые проводятся в соответствии с установленными графиками. Графики составляются на каждый финансовый год и публикуются в сети интернет, а также ОАО АСБ Беларусбанк» будет размещать на информационных стендах и корпоративном сайте банка.

Что такое ставка кредита овернайт Национального Банка Республики Беларусь?

Это процентная ставка, установленная Национальным банком Республики Беларусь по сверхкраткосрочным кредитам, которые предоставляются коммерческим банкам.

С информацией о действующем размере ставки кредита овернайт Национального банка Республики Беларусь можно ознакомиться .

Что такое ключевая ставка Федеральной резервной системы США?

Это процентная ставка , по которой банки США предоставляют в кредит свои избыточные резервы на короткие сроки другим банкам.

С информацией о действующем размере ключевой ставки Федеральной резервной системы США можно ознакомиться .

Что такое базовая ставка Европейского Центрального банка?

Это ставка рефинансирования для коммерческих банков.

С информацией о действующем размере базовой ставки Европейского Центрального банка можно ознакомиться .

Что такое ставка кредита овернайт Центрального банка Российской Федерации?

Это процентная ставка, установленная ЦБРФ по сверхкраткосрочным кредитам, которые предоставляются коммерческим банкам.

С информацией о действующем размере ставки кредита овернайт Центрального банка Российской Федерации можно ознакомиться .

Имеет ли банк право в одностороннем порядке изменять размер дохода по депозитам, открытым с 29.10.2018?

Нет. Право на одностороннее изменение размера дохода до депозитам, открытым с 29.10.2018 отсутствует. Изменение дохода по депозитам, по которым размер дохода, установлен в зависимости от базового показателя, не является односторонним изменением дохода по депозитам (статья 187 БК РБ).

Может ли измениться переменная процентная ставка по вкладам, открытым с 29.10.2018?

Да. Размер процентной ставки по заключенным депозитам с 29.10.2018 может изменяться (в большую или меньшую сторону) при изменении базового показателя. В соответствии с договором банковского вклада В ОАО «АСБ Беларусбанк» размер переменной ставки по депозитам изменяется со следующего рабочего дня после изменения базового показателя на величину данного изменения.

На каких условиях будет храниться мой вклад, открытый до 29.10.2018?

Вклады, оформленные до 29.10.2018, хранятся на прежних условиях.

Где можно посмотреть базовый показатель, к которому привязана переменная годовая процентная ставка по вкладу (ставка кредита овернайт НБ РБ, СР НБ, ключевая ставка ФРС США, базовая ставка ЕЦБ, ставка кредита овернайт ЦБ РФ)?

Информация о базовом показателе размещена на информационных стендах в структурных подразделениях Банка, на корпоративном сайте ОАО «АСБ Беларусбанк», а также в сети интернет.

Можно ли открыть счет «до востребования»?

С 29.10.2018 решением Правления ОАО «АСБ «Беларусбанк» открытие вкладов «до востребования» приостановлено. Для совершения любых приходных и расходных операций физическим лицам открываются текущие счет в белорусских рублях и иностранной валюте, в том числе счета с использованием банковских платежных карточек.

22 апреля 2014 27874Набираясь «Потребительского опыта» в Бресте, мы зашли в Беларусбанк, чтобы открыть текущий счет. А то мало ли, кто-нибудь захочет денег нам перевести.

Отделение № 156 филиала 100 ОАО «АСБ Беларусбанк» в Бресте занимает второй этаж здания на углу улиц Мицкевича и Карбышева. Место бойкое и многолюдное, рядом находятся автовокзал, городской рынок, педагогический университет.

Среда, полдень.

Относительно недавно в отделении была проведена коренная реконструкция, после которой помещение обычной советской сберкассы преобразилось в современный операционный зал, оборудованный всем необходимым для работы с клиентами. Отдельные кабинки, электронная очередь, инфокиоски, столики и мягкие диваны для ожидания, декоративные зеркала и цепляющие взгляд необычным дизайном двухцветные волнистые шторы.

Сразу у входа стоит стол, за которым дежурит консультант. В общем, все удобно и симпатично.

Кто куда, а мы - в банк

Получив талон у электронного терминала, узнаю, что впереди меня в очереди двадцать четыре человека, и приземляюсь на диван. Для данного отделения, посетителей относительно немного, но подождать придется, тем более что из шести кабинок работают четыре.

К «ведущему специалисту по оказанию розничных банковских услуг» меня пригласили ровно через полчаса. Для открытия счета специалисту потребовался мой паспорт и некая минимальная сумма, которую нужно положить на счет.

Потом мы выясняли, чем текущий счет отличается от депозита, какой из них я хочу открыть и, наконец, что никакой суммы в моем случае не требуется.

Распечатанный убористым шрифтом договор занял три страницы. Я невольно обратил внимание, что к форс-мажорным обстоятельствам, которые могут помешать нам с банком надлежащим образом исполнить свои обязательства, кроме пожаров, землетрясений и прочих стихийных бедствий, относятся «война и введение военного положения» .

Кажется, раньше в подобных документах слово «война» не упоминалось. Да и сейчас не стоило бы, учитывая, что довольно подробный перечень всяких напастей «не является исчерпывающим» .

Но в принципе при совершении такой рутинной процедуры, как открытие текущего счета, никаких специфических вопросов не возникает, кроме одного. Счет мне нужен, в первую очередь, для получения оплаты за проделанную работу, и главный вопрос:

— Каким образом можно узнать, что деньги поступили на счет?

— Нужно прийти в банк и спросить.

— Нельзя ли как-нибудь иначе, например SMS-банкинг?

— Нельзя, услуга SMS-банкинга предоставляется только владельцам пластиковых карточек. Вы знаете, сколько у нас открыто счетов? Тысячи!

— Но ведь владельцев пластиковых карточек, наверняка, не меньше. А нельзя ли получить информацию о поступлении денег по телефону?

— Можно, но, когда много работы, мы трубку не берем.

М-да. Ехать в банк для того, чтобы, прождав в очереди полчаса, убедиться, что денег нет, — сомнительное удовольствие и неприятный намек, что мое время ничего не стоит. К тому же, в данном отделении еще и два выходных дня.

«Ведущий специалист» молода и «блондиниста», а я стар, хмур, по внешнему виду - не олигарх (по содержанию, к сожалению, тоже). Чувствуется, что я начинаю её раздражать. Ну, что я, в самом деле, к ней пристал, ведь проблема отслеживания состояния текущих счетов характерна для всех банков, во всяком случае, в Бресте.

Завтра буду звонить по указанному телефону. Надеюсь, что трубку возьмут…